Gewinne laufen lassen Verluste begrenzen (2021) – 3 Case Study’s

- Von Thomas

Gewinne laufen lassen, Verluste begrenzen. Jeder, der sich ein wenig mit der Materie Börse beschäftigt, kennt diesen Ratschlag. Und viele halten sich auch daran. Sie setzen also brav ihren Stop Loss. Sie setzen sich Kursziele.

Trotzdem klappt es nicht mit dem Trading-Erfolg. Woran das liegt und warum man dieser und vielen anderen Börsenweisheiten nicht blind vertrauen darf, das erfahren sie in diesem Beitrag. Mit 3 Case Study’s und einem Fakten Check.

Update: 26. Mai 2021 by Thomas Vittner

Verluste möchte man gerne vermeiden

Es ist nur allzu menschlich, dass wir nicht gerne verlieren. Weder im Spiel, noch im Sport und schon gar nicht an der Börse. Deswegen scheint der zweite Teil der Börsenweisheit, Gewinne laufen lassen, Verluste begrenzen, nur allzu menschlich.

Verluste wollen wir tunlichst meiden. Aber nicht nur das. Auch aus fachlicher Sicht spricht vieles für die Begrenzung der Verluste. Doch so wie es die meisten Anleger oder Trader anstellen, so klappt das nicht. Dazu später in den Case Studys noch mehr. Zunächst weiter mit etwas erfreulicherem, den Gewinnen.

Gewinne laufen lassen will jeder

Teil 1 dieser Börsenweisheit leuchtet jedem ein. Schließlich geht es an den Märkten um Gewinne. Um Profit, wie man es im englischen wohl treffender ausdrückt, denn gewinnen – das hat etwas zufälliges. Etwas spielerisches.

An der Börse kann ich aber nur dann gewinnen, wenn ich einen Plan habe. Trading ist also kein Spiel – es ist ein Beruf. Und hier sind Strategien gefragt.

Der Plan oder die Strategie sieht dabei häufig vor, dass man die Gewinne also laufen oder mehr werden lässt. Doch auch hier gibt es Probleme, wie wir in den Case Studys gleich sehen werden.

Das Chance Risiko Verhältnis (CRV)

Der Stopp Loss 2% unter dem Einstiegskurs. Das Kursziel 6% über dem Einstiegskurs. Ergibt ein CRV von 3. Auf dem Papier hat man nun die perfekte Formel gefunden. Man gewinnt ja doppelt so viel wie man verliert. Wenn ich nämlich jeden Trade nach 2% Verlust verkaufe und jeden Gewinner halte, bis ich 6% gemacht habe, gewinne ich unter dem Strich ja mehr als ich verliere. Bingo? Mitnichten.

Die Trefferquote

Warum das nicht ganz so einfach ist, liegt an der Trefferquote, die wiederum von den Schwankungen des Marktes abhängt. Nicht jeder Trade gelingt. Das ist klar.

Aber manche Trades würden (doch noch) gelingen, wenn der Stopp nicht bei – bleiben wir beim Beispiel von oben – 2% gelegen wäre. Und manche Trades wären Gewinner geworden, wenn das Kursziel nur 5% weit weg gewesen wäre anstelle von 6%.

So einfach ist die Sache also nicht, wie es auf den ersten Blick den Anschein hat.

Trading in der Praxis

Doch auf dem Papier ist alles schön und gut. Die Praxis ist etwas schwieriger. Denn wie agiert ein Trader, der vor der Handelsplattform sitzt und tradet? Die meisten Trader haben keinen Plan, der ihnen die Vorgaben liefert, wann sie kaufen oder verkaufen.

Und die, die einen Plan haben, nutzen oft einen solchen, der nicht ausreichend durchdacht (durch-getestet) ist und damit nicht funktioniert. Wie das in der Praxis abläuft?

Eine Aktie oder ein anderes Wertpapier wurde gekauft. Der Einstieg also vollzogen. Und die Position läuft in den Gewinn. Was nun? Was tun mit den Profiten? Gewinne laufen lassen Verluste begrenzen? Kursziel setzen, absichern, laufen lassen? Und wie man es macht – es ist verkehrt. Scheinbar. Doch beim Traden geht es um etwas ganz anderes.

Der Einzelfall ist eben nicht relevant

Es ist dann verkehrt, wenn man in jedem Einzelfall (bei jedem Börsengeschäft) das Optimum herausholen will. Denn die selektive Wahrnehmung (ich sehe nur das, was ich sehen will) ist dabei das große Problem. In Wahrheit ist der Verlauf der Börsenkurse nämlich alles andere als optimal.

Was glauben sie, wie wir uns ärgern würden, wenn wir jedem beendeten Börsengeschäft eine Woche später noch hinterher sehen würden?

Da wären sicher viele Aktien nach dem Verkauf noch ordentlich weitergelaufen. Oder aber auch nicht. Und genau darum geht es – das ist alles nicht wichtig. Denn was zählt ist das große Ganze.

Die Statistik gibt den Takt vor

Aus statistischer Sicht ist dieses „Gewinne laufen lassen, Verluste begrenzen“ falsch. Doch – so wird der eine oder andere nun empört die Stimme erheben – in der Fachliteratur liest man doch, dass man an den Märkten nur dann erfolgreich sein kann, wenn man seine Verluste begrenzt! Nun ist das ja nicht ganz verkehrt, denn natürlich brauche ich ein gutes Risikomanagement.

Doch der darauf oft folgende Tipp, diese Verlustbegrenzung über den Exit (beispielsweise mit einem Stop Loss) durchzuführen, ist oft problematisch. Denn ein Exit ist ein Exit und kein Risikomanagement. Beispielsweise bedeutet ein Stopp keine Garantie, dass die Aktie zum gewünschten Kurs x auch abgestoßen wird.

Kurslücken und Slippage gehören hier zu den Hauptproblemen, mit denen man in der täglichen Praxis kämpfen muss.

Noch schlimmer ist ein immer wieder auftauchender Hinweis, dass ein Trade, der sich nicht so entwickelt wie geplant, sofort wieder geschlossen werden soll. Zum einen ist dieser Rat unpräzise und darüber hinaus ebenso falsch.

Denn was heißt “sofort”? Nach zwei Minuten, nach zwei Stunden oder nach zwei Tagen? In den Case Studys weiter unten zeigen wir noch, dass genau das Gegenteil davon korrekt ist.

Gewinnmitnahmen

Sicher haben sie schon gelesen, dass an mitgenommenen Gewinnen noch keiner Pleite gegangen ist. Doch auch hier muss man tunlichst darauf achten, stimmige Regeln einzusetzen. Nicht jede Gewinn-Mitnahme macht Sinn.

Und trotzdem verlangen viele Trading Systeme nach Gewinnmitnahmen. Doch merken sie sich bitte eines: Gewinnmitnahme bedeutet nicht gleich Kursziel.

Aber sehen wir uns nun an, wie die Dinge ineinander greifen.

Case Study's

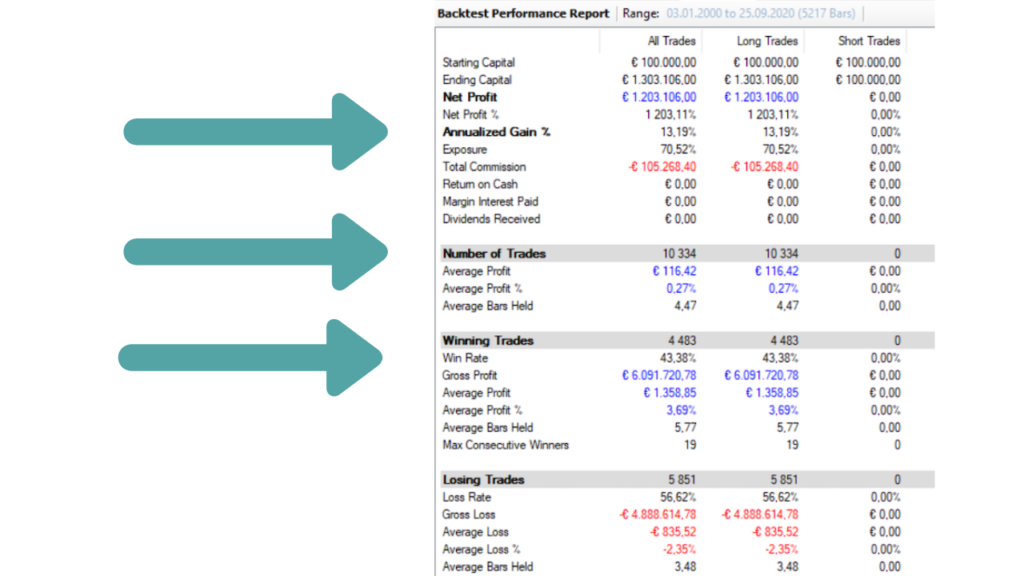

Wir verwenden dazu drei Case Study‘s von Reversionssystemen. Es sind long only Strategien, die Tages-Schlusskurs basierend handeln. Diese Systeme kaufen also die Verlierer der letzten Tage. Wir suchen damit Aktien, die in den letzten Tagen gefallen sind.

Wir begrenzen unser Risiko mit einem 2% Stopp und setzen gleichzeitig bei 6% ein Kursziel. Dort wollen wir mit Gewinn verkaufen.

Wird weder der Stopp Loss noch das Kursziel innerhalb von 7 Tagen erreicht, verkaufen wir mit Zeitstopp. Als Portfolio dienen uns die Aktien aus dem S&P 100. Die Positionsgröße beträgt 10% of Equity – wir dürfen also 10 Trades gleichzeitig machen.

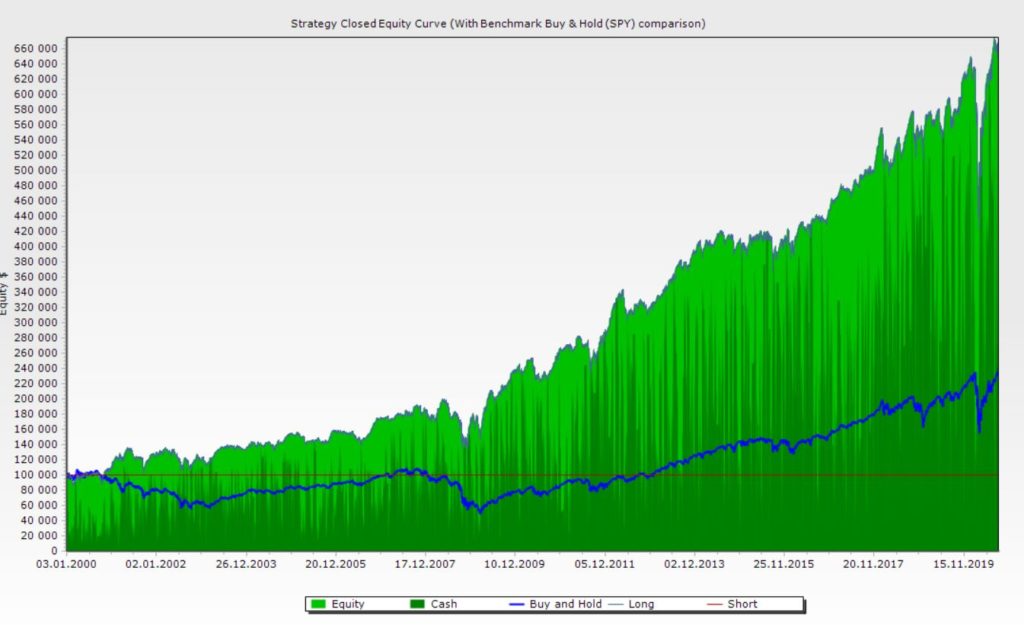

Der Beobachtungszeitraum liegt bei 20 Jahren (1. Januar 2000 –25.9.2020). Die Ergebnisse zeigt und das nachfolgende Factsheet. Achten wir zunächst nur auf die Rendite („Annualized Gain“). Immerhin verdienen wir damit mehr als 13% pro Jahr.

Zweiter Versuch. Gleiche Rahmenbedingungen. Aber wir entfernen den Zeit-Stopp. Wir nutzen also nur noch den 2% Stopp und das 6% Kursziel. Somit warten wir wenn es sein muss beispielsweise auch 127 Tage (wir übertreiben bewusst), bis entweder -2% (Stopp Loss) oder +6% (Kursziel) erreicht werden.

Die Performance ändert sich auf 11,51%. Es wird also etwas schlechter als mit dem Zeitausstieg.

Signifikant ist aber die Änderung der Trefferquote („Win Rate“). Sie wird deutlich schlechter als in Case Study 1. Vorhin hatten wir 43,38% Gewinner und jetzt sind wir bei 33,11%.

Und natürlich verlängern wir in Case Study 2 unsere Haltedauer („Average Bars held” – Case Study 1: 4,47 Tage / Case Study 2: 6,88 Tage) deutlich, weil wir eben nicht nach 7 Tagen aussteigen sondern die Trades weiter laufen lassen.

Das manifestiert sich auch in der unterschiedlichen Anzahl der Trades (“Number of Trades“). Case Study 1 zählt mehr als 10.000 Trades. Bei Case Study 2 sind es nun knapp 6.600.

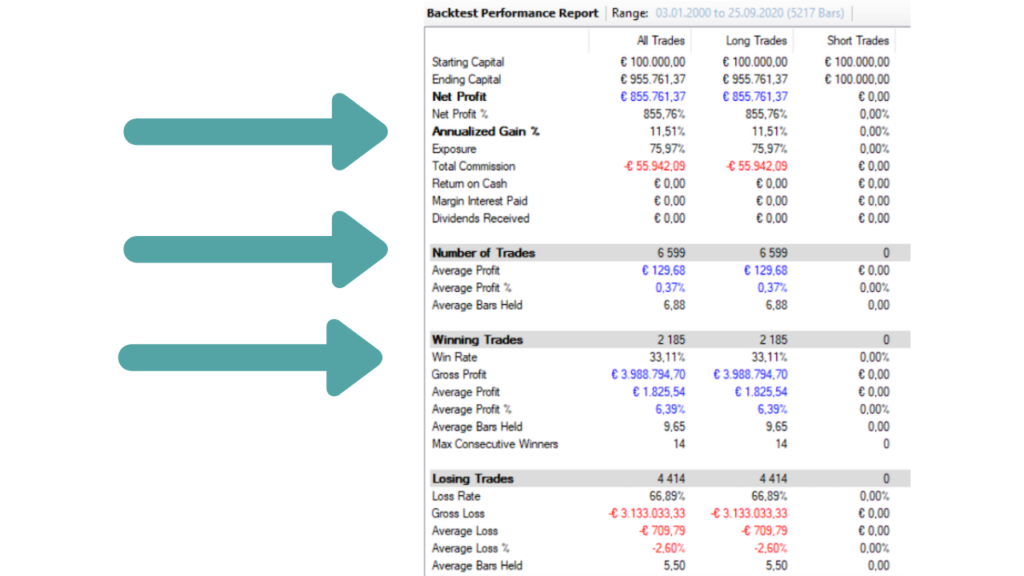

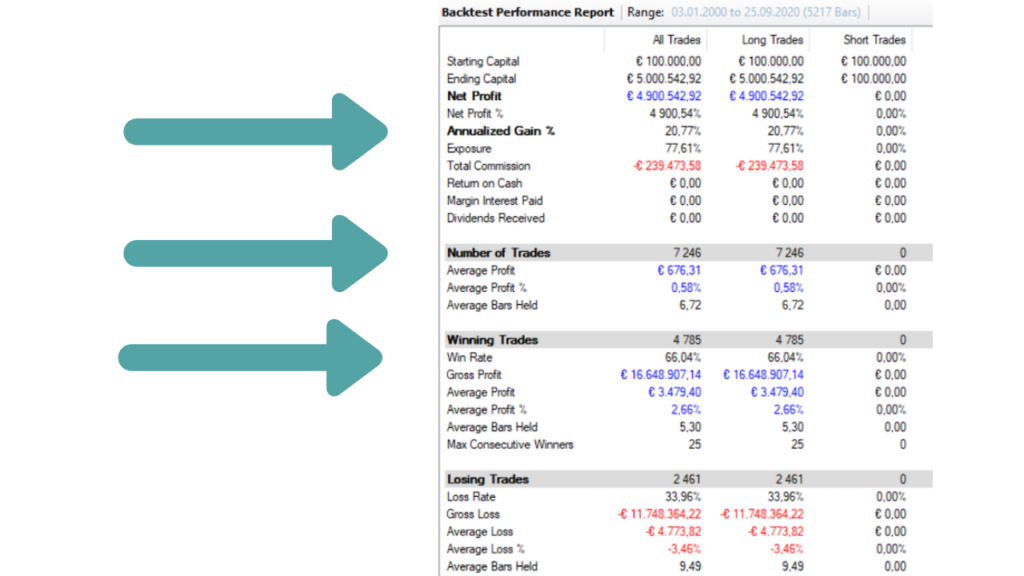

Drittes Beispiel, und jetzt machen wir etwas – auf den ersten Blick – komplett verrücktes. Wir werfen scheinbar jede Achtsamkeit und jede Trading Grund-Regel über Bord. Erneut ändern wir die Ausstiegs-Logik. Wir verwenden aber kein Kursziel und keinen Stopp mehr.

Wir verkaufen, wenn der Kurs zwei Tage hintereinander steigt. Das ist alles. Das ist unsere alleinige Ausstiegs-Logik. Unvernünftig? Schauen wir, was da heraus kommt…

Wow. Mehr als 20% Rendite pro Jahr. Hätten sie damit gerechnet?

Wie war das mit Gewinne laufen lassen, Verluste begrenzen? Wenn wir, wie es gerne gemacht wird, Stopps und Kursziele verwenden, erreichen wir ungefähr 11 – 13% Rendite pro Jahr, was ja gar nicht schlecht ist.

Wenn wir aber nun etwas tun, was man eigentlich intuitiv als falsch erachtet, nämlich einen Trade so lange zu halten, bis er zwei Tage hintereinander steigt, dann explodiert plötzlich die Performance. Denn sehen wir genau hin, was wir da eigentlich tun: ein Exit nach zwei Gewinn Tagen am Stück heißt, dass ich einen Trade auch 13 Tage oder auch 76 Tage oder sogar 134 Tage halte.

So lange, bis er eben zwei Tage in Folge steigt. Und egal, ob er dann mit Gewinn oder Verlust ausgeht. Nach zwei Gewinn Tagen ist Schluss. Egal ob das nach 2 Tagen Behaltedauer ist oder nach 100 Tagen. Ohne Stopp – ohne sonstigen Schnickschnack.

Genau genommen lassen wir die Verluste laufen und begrenzen die Gewinne! Und das funktioniert – und wie!

Klingt das vernünftig? Nein – vermutlich nicht. Aber es funktioniert. Klingt das nach einem guten Risikomanagement? Nein – aber ein Stopp (weder ein Zeit- noch ein Prozent-Stopp) sind ein Risikomanagement.

Ein Exit kann niemals ein Risikomangement sein. Hier sahen sie den Beweis zu dieser Aussage. Und Kursziele sind im vielen Fällen auch nicht optimal für Gewinnmitnahmen, wie wir oben eindrucksvoll sehen konnten.

Fazit

Gewinne laufen lassen, Verluste begrenzen. Klingt logisch. Der Grundgedanke ist mit Sicherheit in manchen Fällen zwar korrekt, die angewendeten Mittel (Stopp, Kursziele etc.) sind es in den meisten Fällen schlicht weg nicht.

Diese drei Case Studys zeigen eindrucksvoll, das man im Trading nie etwas glauben darf. Man darf nicht das tun, was alle tun, denn das ist meist verkehrt. Vielmehr muss man Dinge ausprobieren, Backtesten.

Wie oft sind wir schon auf gute Trading Regeln gestoßen, von denen wir vorher niemals dachten, dass sie etwas taugen? Keine Idee (Trading Regel) ist uns heute zu dumm, um sie nicht einem genauen Test zu unterziehen. Keine Idee ist so gut, dass wir sie ungefragt anwenden, ohne deren Sinnhaftigkeit zu prüfen.

Nicht der Glaube entscheidet sondern das Wissen. Hat man dieses Grundprinzip verinnerlicht, hat man die reale Chance, ein erfolgreicher Trader zu werden.

Trader denken oft, dass sie scheitern, weil sie mental dem Traden nicht gewachsen sind. Sicher ist Trading für die Psyche eine Herausforderung. Doch die meisten Trader scheitern deshalb, weil sie fachlich falsche Entscheidungen treffen. Weil sie alles glauben und fast nichts wissen. Weil sie Regeln nutzen, die gar nicht funktionieren.

Wenn Sie mehr über erfolgreiches Trading lernen wollen, dann dürfen wir sie einladen, sich für unseren kostenlosen Online Basis Trading Kurs anzumelden. Dort zeigen wir Ihnen, wie sie schrittweise ein erfolgreiches Trading Business aufbauen. Und da gehört es einfach dazu, sich die Grundlagen des Backtestens anzueignen.

5 Video Lektionen

200 Minuten Lerninhalte

Normalpreis EUR 97

NEU: 30 Tages Email Coaching

Jetzt kurze Zeit gratis

+ BONUS 1: Trader Coaching

+ BONUS 2: gratis Software

- Welche Trading Strategien es gibt und welche funktionieren

- Welche Märkte du traden sollst und warum

- Wie viel Kapital du für beständige Gewinne brauchst

- 3 Tipps wie du erfolgreich startest und vieles mehr...

Gratis Trader Kurs