Die beiden Level 6 und 7, die im Rahmen unserer Ausbildung im Bereich “Quant Master” angeboten werden, laufen ähnlich wie die Module 2-5 der Masterclass ab. Es handelt sich hier also um das etablierte Format des “Team Coaching“, mit dem Unterschied, dass wir aufgrund der höchsten Komplexität der Lerninhalte diese Ausbildung nur absoluten Trading Experten anbieten können.

Achtung: für Quant Master 2 (Level 7) ist es nicht notwendig, die gesamte Masterclass (Level 2 – 5) absolviert zu haben. Hingegen ist es erforderlich, zumindest an Level 2 (Masterclass Basic & Reversionssysteme) erfolgreich teilgenommen zu haben.

Denn ohne dieses grundlegende Wissen und ohne bereits vorhandene Trading Systeme macht eine Teilnahme keinen Sinn. Darüber hinaus ist die Absolvierung des Level 6 (Quant Master 1) empfehlenswert aber nicht Bedingung.

Da der Betreuungsaufwand in den Terminen als sehr hoch eingeschätzt wird, muss die Zahl der Teilnehmer noch stärker begrenzt werden. Es sind daher im Quant Master keinesfalls mehr als 6 Personen zugelassen.

Die Ausbildung wird auf 4. Lern-Termine verteilt und die Teilnehmer sind dazu angehalten, in gewohnter Form eigene Ressourcen zwischen den Terminen aufzuwenden, um sich weiterzubilden. Hierzu werden von uns klare Testaufgaben verteilt, die im Selbststudium bis zum Folgetermin zu lösen sind.

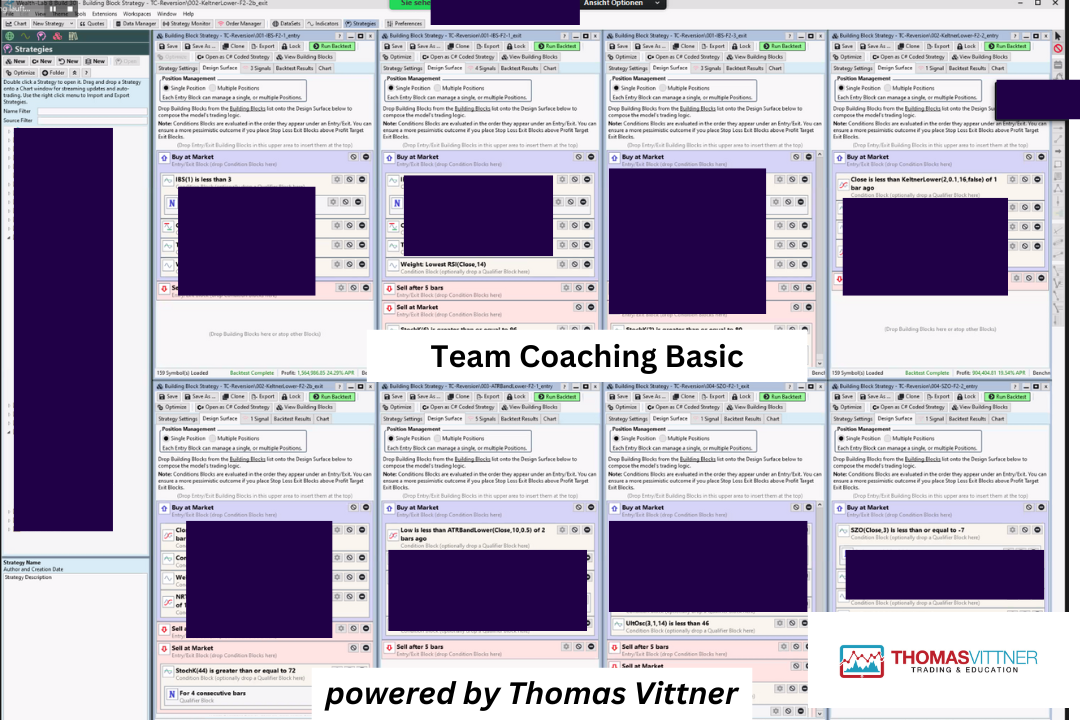

Für die fortlaufende Nutzung von KI und Machine Learning benötigt man kostenpflichtige Extensions von Wealth lab. Für das Team Coaching kann jedoch die kostenlose 14 Tage Demo Version genutzt werden.

Thomas Vittner

Dauer der Einheiten jeweils ca. 60 – 120 Minuten.

Termine: 4.12. 7.12. 11.12. 13.12.2023 ab 19:30 Uhr

* Wir empfehlen, zumindest Level 2 unserer Wissensleiter bereits absolviert zu haben.

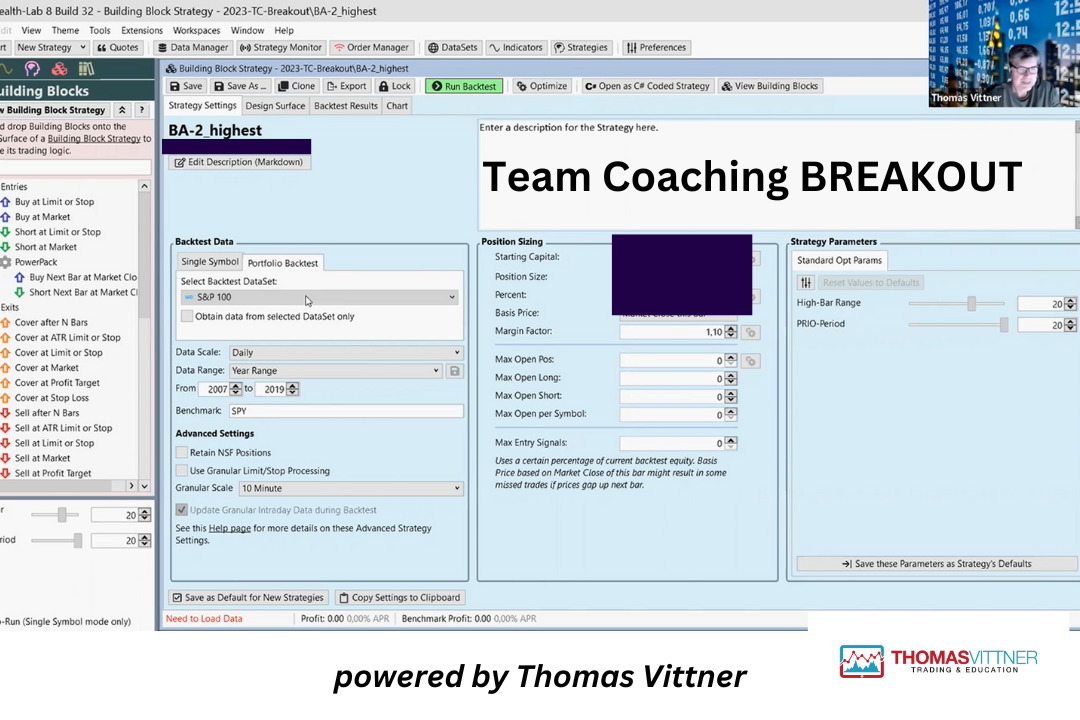

Im Rahmen der Masterclass (Level 2 – 5) haben wir gelernt, wie wir hochwertige Methoden der Optimierung anwenden. Dazu stehen uns Optimizer aus der Hochfinanz zur Verfügung, die mittels intelligenter Zielwertsuche nach den besten Einstellungen (zum Beispiel nach der höchsten Rendite in %) suchen und diese auch in wenigen Minuten finden.

Das ermöglicht es uns, auch die komplexesten und umfassenden Indikatoren-Kombinationen rasch und exzellent zu optimieren.

Doch eine Herausforderung konnten wir damit noch nicht lösen: nämlich die Frage, welchen Indikator oder welche Indikatoren Kombination wir überhaupt für die Optimierung auswählen sollen. Der Auswahlprozess (welchen Indikator teste ich als nächstes?) der war bisher stets zufallsbedingt und ohne Logik. Wir arbeiteten also – so wie 99% aller Systementwicker – mangels Alternativen nach dem Prinzip “try & error”. Und das führte auch zu einigen Leerläufen.

Hier setzt nun der Quant Master 2 mit Unterstützung des Machine Learnings an, in dem er uns Indikatoren vorschlägt, die unser Trading Sytem gezielt verbessern. Und zwar in die von uns gewünschte Richtung (vereinfacht: entweder mehr Rendite oder weniger Risiko). Und dabei kommen nicht nur bloß Standardindikatoren zur Anwendung, sondern komplett einzigartige und abgewandelte Spezialindikatoren.

Wenn der Indikatoren Auswahlprozess auf reinem Zufall basiert, bringt das einige Proleme mit sich, die wir nachfolgend kurz erwähnen möchten

Wir lassen mit den herkömmlichen Methoden also nicht nur Geld liegen, wir verlieren auch Zeit, weil die Entwicklung und Verbesserung eines Handels-Systems einfach extrem zeitaufwändig ist.

All das macht den Systementwicklungsprozess nicht nur extrem aufwendig. Es macht ihn auch manchmal frustrierend, weil man die Struktur vermisst und trotz Backtesting auf den glücklichen Zufall angewiesen ist, den passenden Indikator (die berühmte Nadel im Heuhaufen) zu finden. Und diesem unbefriedigenden Zustand machen wir im Quant Master 2 ein für alle Mal ein Ende…