Indikatoren Bedeutung – wichtiges Trading Werkzeug und beste Settings

- Von Thomas

Wenn manche Trader an Indikatoren denken, denken sie an komplizierte Formeln und komplexe Regeln, die niemand versteht.

Dabei können Indikatoren ganz einfach sein. Und alternativlos sind sie ohnehin wenn man Trading Systeme messen und bewerten will. Denn man kann nur das verbessern, was man messen kann. Und damit man etwas messen kann braucht es klare und duplizierbare Regeln – also Indikatoren.

Wir haben dazu einige Gedanken zusammengefasst. Dabei verzichten wir bewusst auf die klassische Einteilung der Indikatoren in Gruppen wie Bänder, Glätter oder Oszillatoren. Dieses Wissen können sie überall finden. Wir hingegen möchten ihnen hier ganz andere wichtige Dinge präsentieren…

Formeln und Komplexität

Wenn der Kurs einer Aktie drei Tage fällt, sieht man das auch ohne Indikator in einem Chart. Vielleicht muss man manchmal genauer hinschauen, aber erkennen tut man es. Trotzdem gibt es dafür einen (genau genommen sogar mehrere) Indikatoren, die dieses Verhalten in einer Kennzahl ausdrücken. Consec-Down

Consec down – einfacher Indikator

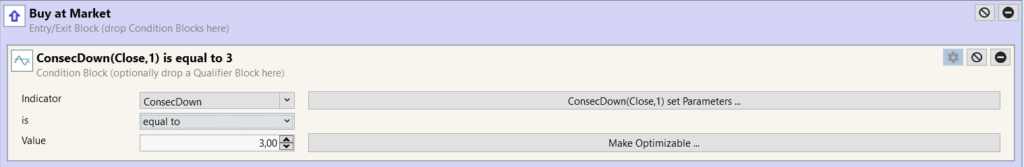

Will ich also testen, ob es Sinn macht, Aktien zu kaufen, deren Kurs drei Tage hintereinander (consecutive) gefallen ist (am Tag 4 geht man dann zur Börseneröffnung – open – long), stellt man die Regel wie folgt ein.

Anmerkung: anstelle von Charts, in denen wir Indikatoren ablegen/anzeigen, wie sie es vermutlich von anderen Ratgebern dieser Art gewohnt sind, wollen wir es anders angehen.

Wir zeigen ihnen zunächst die Indikatoren Einstellungen in der exakten Anwendung unter zu Hilfenahme einer Software für statistische Analysen (Backtesting Software).

Denn wie sie in wenigen Augenblicken sehen werden, kann man auf diesem Weg einen Indikator oder genauer gesagt die Tatsache, wie man den Indikator exakt einsetzen will, viel genauer definieren.

Erst wenn wir dieses Grundlagenwissen durchgearbeitet haben, zeigen wir ihnen eine Indikator im Rahmen eines Charts, denn dann erst werden Zusammenhänge offensichtlich.

Am Ende dieses Beitrags werden sie dann mehr über Indikatoren und vor allem über deren praktische Anwendung gelernt haben als anderswo.

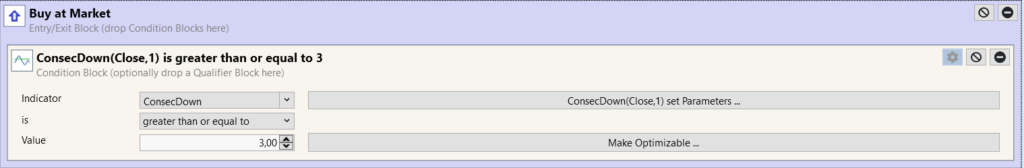

Alternativ kann man auch versuchen, die 3 Tage, in denen der Aktienkurs als Einstiegs-Trigger fallen muss auf drei oder mehr Tage zu verändern. Damit verändern wir auch die Logik komplett. Der Block sieht dann wie folgt aus.

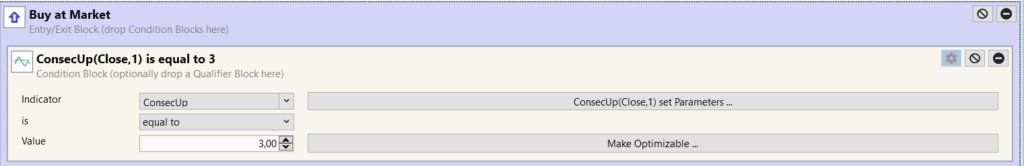

Natürlich ist ConsecDown nur eine Möglichkeit. Was wäre, wenn der Kurs drei Tage in Folge gestiegen sein muss? Wenn ich also einen Momentum Ansatz versuchen will? Dann nehme ich einen anderen Indikator, der aber sehr ähnlich ist.

Consec up

Der Block ändert sich nur unwesentlich. Aus ConsecDown wird ConsecUp.

Indikator Formel

Haben sie bisher irgendwo eine Indikator Formel gesehen? Wir verstehen, was der Indikator macht. Wie er funktioniert. Und das ist alles, was man braucht. Zugegeben war das ein einfaches Beispiel. Was tut man, wenn es komplizierter wird? Sehen wir weiter.

Den Indikator kennen- und verstehen lernen

Nehmen wir als nächstes einen bekannten Indikator, der etwas komplexer ist als diese Consecutive up/down von vorhin. Verwenden wir den RSI.

Wenn ich nun keine Ahnung habe, wie ein RSI aufgebaut ist und wie er funktioniert, werde ich ihn mir zunächst in einen Chart „hineinlegen“ um ihn besser kennenzulernen.

Das mache ich hier auch und wenn ich den Indikator in den Chart legen will, öffnet sich ein kleines Fenster. Dort fragt mich die Software unter anderem, welche Periode ich einstellen will. Vorgegeben sind 20 Tage und da ich es im Moment nicht besser weiß, weil ich den Indikator nicht kenne, nehme ich diesen Vorschlag dankend an. Der Chart sieht dann so aus.

Nun sehe ich, wie sich der Indikator verhält. Ich sehe, ob er nach oben oder unten geht wenn der Kurs nach oben oder unten geht. Ich sehe, in welchem Wertebereich er schwankt und ich sehe, ob er im Chart selbst oder darunter als eigene Grafik angezeigt wird.

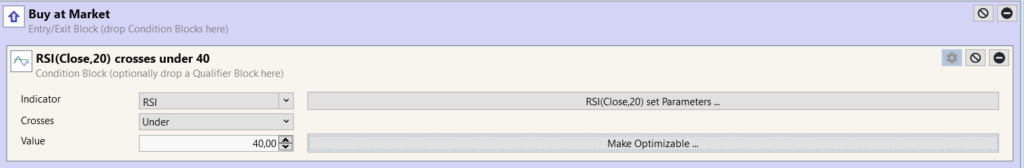

Schwellwerte

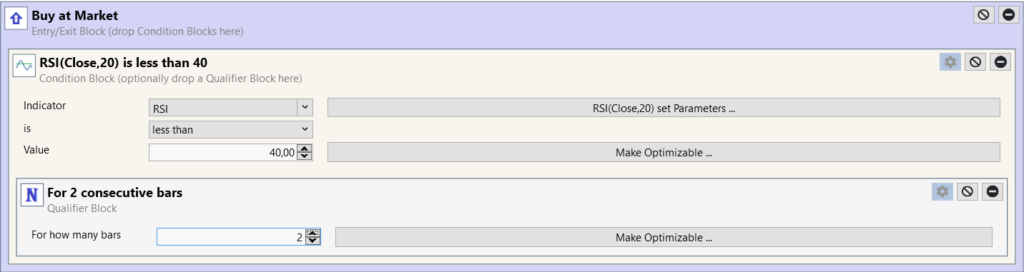

Dabei fällt mir auf, dass der Indikator RSI immer unter 40 sinkt, wenn der Markt nach unten geht. Gut – dann versuchen wir das in einem einfachen Backtest nachzustellen. Der Block sieht dann wie folgt aus.

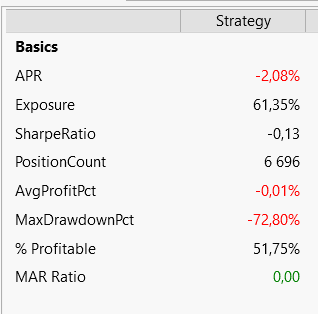

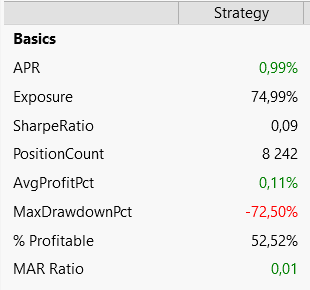

Und was kommt da raus, wenn ich diese Regel in den letzten 20 Jahren auf den Aktien des SaP 100 angewendet hätte? Als Ausstieg verwenden wir einen simplen Zeitausstieg nach 5 Tagen, denn ohne Ausstieg können wir ja keinen Backtest machen.

Besonders gut funktioniert das nicht, wie wir an einer jährlichen Performance in % (APR) von -2.05 sehen. Daher suche ich weiter. Und lande bei den…

Indikator Conditions

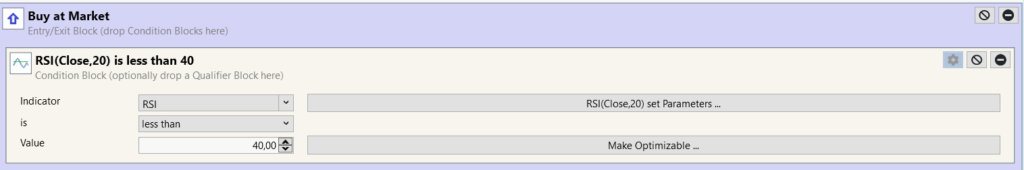

Beim Einstellen des Blockes „crosses under“ von oben ist mir aufgefallen, dass es nicht nur diese Option mit dem Schwellwert gibt. Statt crosses under könnte ich auch crosses over einstellen. Oder ich nehme einen ganz anderen Block und nutze einfach die Regel „ist unter 40“. Das würde dann so aussehen.

Funktioniert das besser als das crosses below von oben? Fragen wir den Backtest…

Ein wenig besser. Aber zufrieden stellt mich das noch lange nicht. Ich muss daher weiter suchen. Welche Optionen ich habe, sehe ich hier…

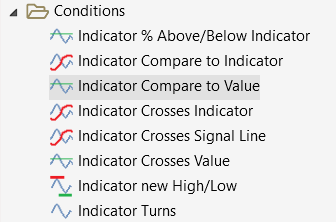

Indikator Conditions

So probieren ich Setting für Setting, denn die Optionen sind vielfältig. Die Blöcke, die mir zur Verfügung stellen sind doch einige.

Man kann den Indikator mit sich selbst oder anderen Indikatoren vergleichen (Indicator compare to indicator), man kann sogar % werte dazu geben (RSI ist 1% unter dem RSI von vor n Tagen), man kann sagen, dass der Indikator einfach nur dreht (turns). Oder man sagt, dass der Indikator ein n Tageshoch/hier erreicht.

Doch dann finde ich noch etwas ganz anderes…

Indikator Qualifiers

Wenn ich testen will, dass der RSI mehrere Tage unter einem Schwellwert ist (und nicht nur einfach darunter), habe ich dazu diese Option.

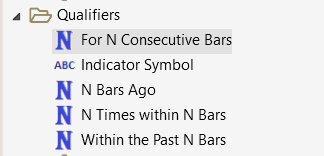

Sicher gibt es viele Möglichkeiten, was man alles einstellen kann, aber noch immer haben wir keine Indikator Formel gesehen und werden aus auch weiterhin nicht. Aber nochmals zu den „Qualifiers“, den Zusatz Regeln. Auch hier gibt es einige, wie wir bemerkten durften.

Da ist man schon einige Stunden beschäftigt. Und es gibt hunderte Indikatoren. Wo fange ich überhaupt an? Da kommt mir folgendes Tool sehr gelegen…

Testprozesse & Indikator Analyse

Zahlt es sich überhaupt aus, den RSI zu testen und sich mit ihm zu beschäftigen? Oder ist der Stochastik oder das Bollinger Band besser? Oder gleitende Durchschnitte? Das findet man nicht heraus, in dem man würfelt oder blind auswählt sondern mit einer Indikatoren Analyse.

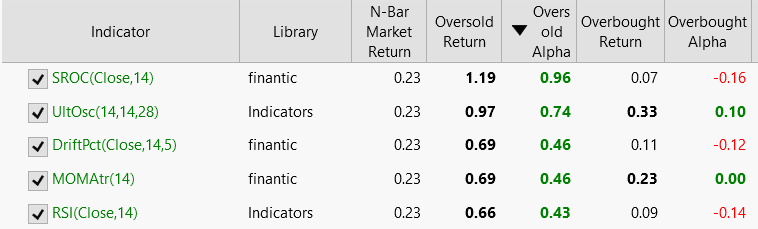

Der Indikator Profiler sagt mir auf Knopfdruck, welcher Indikator Performance macht oder nicht. Er dient mir also als Ideengeber, was ich als nächstes testen will.

Wie dieser Profiler die Ergebnisse präsentiert, sieht man hier

Der RSI spielt also hier ganz oben mit und macht eine Über-Rendite (Oversold Alpha) von 0.43% – pro Trade. Im hier gewählten Testzeitraum. Das ist ordentlich. Damit kann man den RSI guten Gewissens weiter testen.

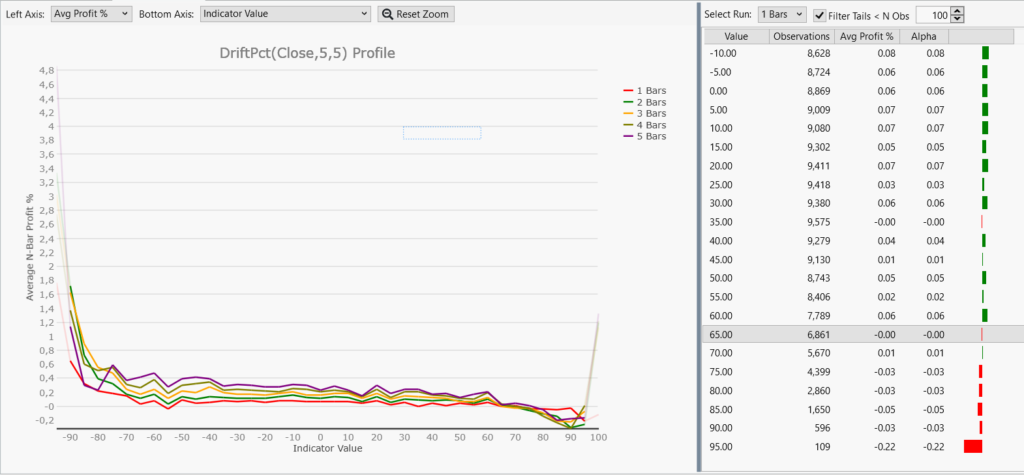

Eine Indikator Analyse im Detail sieht dann so aus. Hier sehe ich, in welchen Wertebereichen der Indikator gute Ergebnisse bringt, ich sehe auch die Wertebereiche, die der Indikator annehmen kann. Und damit lerne ich auch hier den Indikator besser kennen.

Rechts dann noch ein Histogramm, das mir anders dargestellt als die Grafik zeigt, wo ich beim Backtesting ansetzen kann.

Hier mal zur Abwechslung nicht der RSI sondern ein Indikator mit dem Namen DriftPct.

Fazit Indikatoren

Indikatoren zu nutzen ist die Grundlage erfolgreichen Tradens. Indikatoren können, müssen aber nicht komplex sein. Um sie zu verstehen, gibt es zahlreiche Hilfsmittel. Und verstehen muss man sie ohnehin nur dann genau, wenn man weiß, dass sie sinnvoll sind. Indikatoren, die nicht funktionieren, damit muss ich mich nicht beschäftigen. Und Formeln rechnen braucht dank moderner Software niemand mehr – und Programmieren sowieso nicht.

Eigene Indikatoren

Auch wenn es mehrere hunderte Indikatoren gibt und mit den verschiedenen Einstellungen die Optionen in die Millionen gehen ist das noch nicht das Ende der Fahnenstange. Man kann auch eigene Indikatoren mit Wealth Lab entwickeln – ohne zu Programmieren. Beispielsweise einen geglätteten Indikator oder einen RSI auf den Gesamtmarkt also Zusatztrigger. Oder den RSI mit Auf- oder Abschlag. Die Möglichkeiten gehen auch hier in die zig-tausende.

Kompliziert? Sagen wir umfangreich. Kompliziert ist das alles nicht. Ein wenig Mühe muss man sich schon geben aber aus intellektueller Sicht ist das keine Raketenwissenschaft. Jeder kann lernen, diese Tools richtig anzuwenden.

Wie man das macht, wie man Indikatoren schrittweise analysiert, wie man die Blöcke, Conditions und Qualifiers nutzt, wie man das Indikator Profiling einsetzt und wie man eigene Indikatoren entwickelt – das alles zeige ich im Online Seminar „Die besten Indikatoren“. Schauen sie auf unsere Homepage für weiterführende Informationen (inklusive der nächsten Termine).

Hier mehr erfahren & anmelden (klick)

+ BONUS 1: Trader Coaching

+ BONUS 2: gratis Software

- Welche Trading Strategien es gibt und welche funktionieren

- Welche Märkte du traden sollst und warum

- Wie viel Kapital du für beständige Gewinne brauchst

- 3 Tipps wie du erfolgreich startest und vieles mehr...

Gratis Trader Kurs