Billions Trading Room Performance Report – Teil 2/2

- Von Thomas

Nachdem wir in Teil 1 dieses Trading Room Reports einerseits die allgemeinen Rahmenbedingungen wie System- und Entry Typen, Exits, Portfolio und vieles mehr besprochen haben und weiterhin auf die Performance der ersten beiden Monate eingingen, geht es diesmal in diesem Bericht deutlich mehr in die Tiefe.

Wir wollen auf der einen Seite ein paar Mustertrades der drei Strategien vorstellen, auf der anderen Seite wichtige Metriken wie die Rendite-Verteilung oder die Equity Kurven präsentieren. Und dabei schaffen wir ein Grundverständnis für quantitatives Traden. Also legen wir los.

Statistische Relevanz

Sicher ärgert man sich, wenn ein Trade ein dickes Minus einfährt. Oder wenn man zu früh ausgestiegen ist. Doch das ist ein Teil des Spiels und im Trading sogar der übliche Alltag.

Denn wenn man darüber hinaus jeden Trade prüfen würde, vor allem, was das optimale Timing betrifft, müsste man sich grün und blau ärgern. Denn es ist mehr die Regel als die Ausnahme, dass weder Entry noch Exit optimal waren. Es geht immer noch etwas besser. Das werden wir dann später merken, wenn wir uns einzelne Trades ansehen.

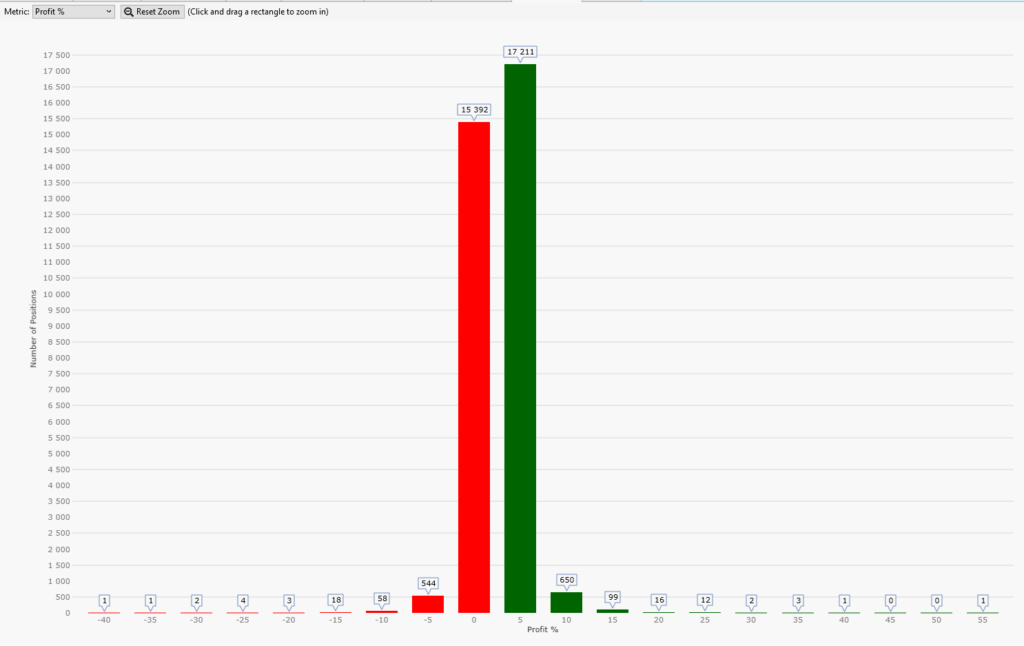

Bleiben wir an dieser Stelle beim großen Ganzen. Bei den tausenden Trades, die eine Strategie im Laufe der Jahre produziert. Und da sehen wir vor allem darauf, wie viele Trades welchen Profit oder Verlust erzeugen. Das nennt man auch ‘Profit Distribution’. Wir beginnen dabei mit Billions 1, unserem Hybrid System.

Was wir hier sehen ist eine Art Glockenkurve. Mit sehr steilen Wänden. Denn mehrheitlich finden sich unsere Trading Ergebnisse in der Mitte der Grafik. Wir haben ca. 17.000 Trades, die um die 5% Gewinn machen. Auf der Gegenseite stehen nur 544 Trades, die um die 5% Verlust machen. Dafür gibt es aber mehr als 15.000 Trades, die einen Profit oder Verlust von weniger als 5% machen und somit kaum Gewinne oder Verluste produzieren.

Der Überhang des großen Grünen Balkens zum großen roten Balken, das ist der wichtigste Grund, warum wir mit dieser Strategie Geld machen. Weil das Handelssystem – ganzheitlich gesehen – stimmig ist. Weil wir, und das ist das nächste Thema, so gut einsteigen, dass wir wenige große Verlierer produzieren. Denn auch der Entry ist ein Teil des Risikomanagements.

Schaut man auf die linke Seite der Glockenkurve, sieht man, dass dort nur ganz wenige Trades aufscheinen. Wir verlieren 58 mal um die 10%. 18 mal um die 15 Prozent oder 4 mal um die 25%.

Gibt es daher einen Grund, sich zu ärgern, wenn man mal wieder 20% in einem einzelnen Trade verliert? Sicher gibt es den. Aber wenn man auf das große Ganze blickt, sollte dieser Ärger rasch verfliegen. Denn blickt man nach rechts, zu den Gewinnern, sieht man die Kehrseite.

Wir gewinnen 16 mal 20%. 12 mal 25%. Oder 3 mal 35%. Höhere Gewinne kommen also auch deutlich öfter vor als höhere Verluste.

Worst Case

Manchmal kommt es auch ganz dick. Hier ist es in den letzten 18 Jahren aber nur 1 mal passiert. Wir haben mit einem Trade 40% verloren. Bitter. Aber denken wir daran, dass eine Position nur 10% unseres Trading Kapitals DIESER Strategie ausmacht.

Und das wir weiterhin ein System-Portfolio traden und jeder Strategie nur ein Bruchteil unseres gesamten Kapitals zugewiesen wird. Dann relativieren sich diese 40% gleich wieder.

Best Case

Den Jackpot geknackt? Rasch reich werden mit Trading? Vielleicht. Aber nicht dann, wenn man vernünftig tradet. Genau 1 mal haben wir mehr als 50% Gewinn gemacht.

Hier darf natürlich Freude aufkommen. Doch dieser Gewinn wird uns genauso wenig zu einem guten Trader machen wir ein einzelner, herber Verlust uns zu einem schlechten Trader macht.

Kommen wir zu den anderen Strategien und deren Profit-Verteilung, wo alles oben gesagte genau so gilt. Nur die Ergebnisse selbst werden etwas anders aussehen.

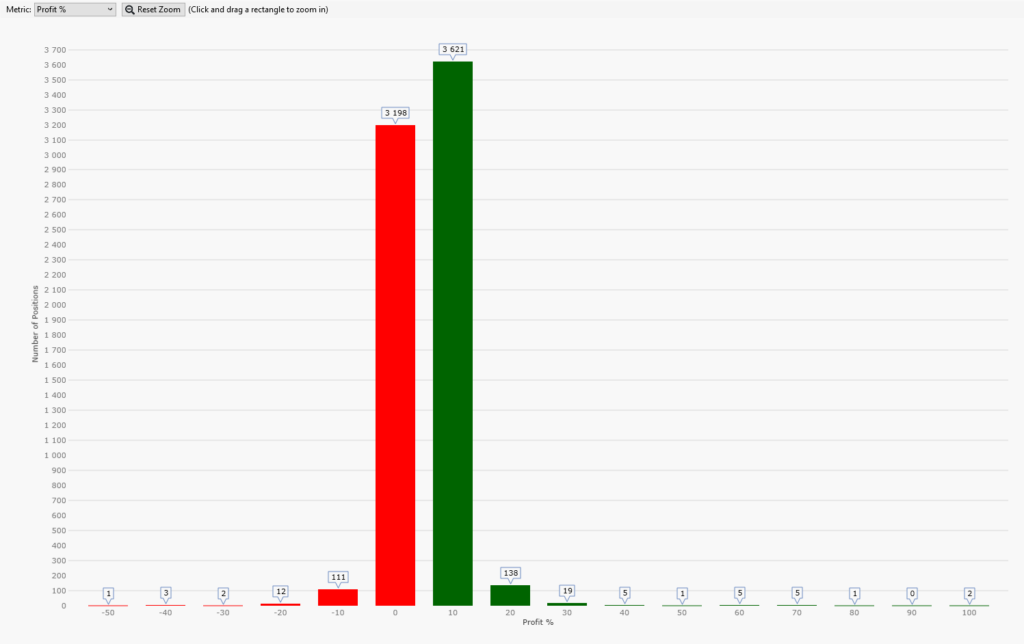

Billions 2

Hier haben wir sogar zweimal verdoppelt. Rechte Seite. Zwei Trades haben 100% oder mehr Gewinn gemacht. Die Entwicklung an den Rändern ähnelt daher vom Grundsatz her Billions 1, auch wenn hier die Gewinne höher sind.

In der Mitte hingegen sieht es ziemlich ähnlich aus wie vorhin. Viele kleine Gewinne, etwas weniger Trades mit ganz kleinem Gewinn oder Verlust (0). Und nur mehr als 100 Stück, die mehr als 10% verlieren. Unter dem Strich bedeutet das eine hervorragende Gesamt Rendite.

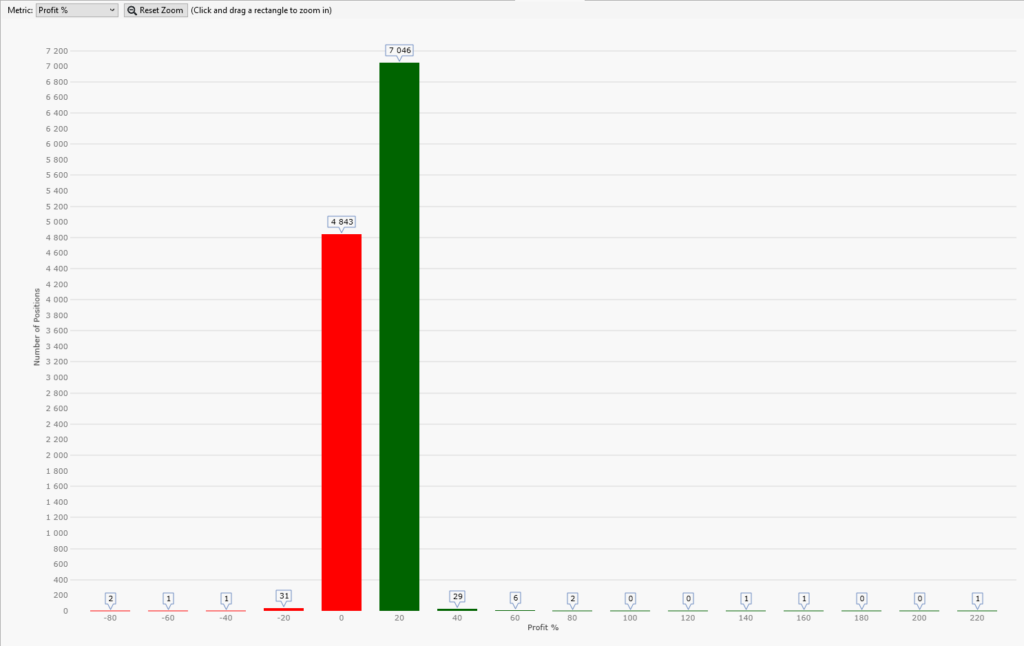

Billions 3

Bei unserem Rotationssystem sind die Ausreißer noch größer. 1 mal 220% Gewinn. Das ist außergewöhnlich. Aber auch 2x 80% Verlust. Ebenso außergewöhnlich.

Was wiederum ähnlich ist ist das, was wir bei den großen (hohen) Balken sehen, auch wenn diese etwas weiter links in der Grafik stehen. Wir sehen viele kleinere Gewinne. Ebenso ein paar kleinere Verluste. Und fertig ist eine schöne Rendite Gesamtentwicklung. Auch wenn sie geringer ist als bei Billions 1 oder 2.

Die Entwicklung (Equity Kurve)

Bei der Beurteilung einer Strategie spielt auch die Equity Kurve eine entscheidende Rolle. Ich möchte eine gleichmäßige, möglichst glatte Kurve sehen. Am liebsten ohne Spitzen nach unten, doch das ist oft Wunschdenken.

Trotzdem ist das Gesamtbild der Kurve ein Teil des Auswahlprozesses, weil es zeigt, wie gleichmäßig und stetig sich die Renditen entwickeln. Sehen wir uns das an.

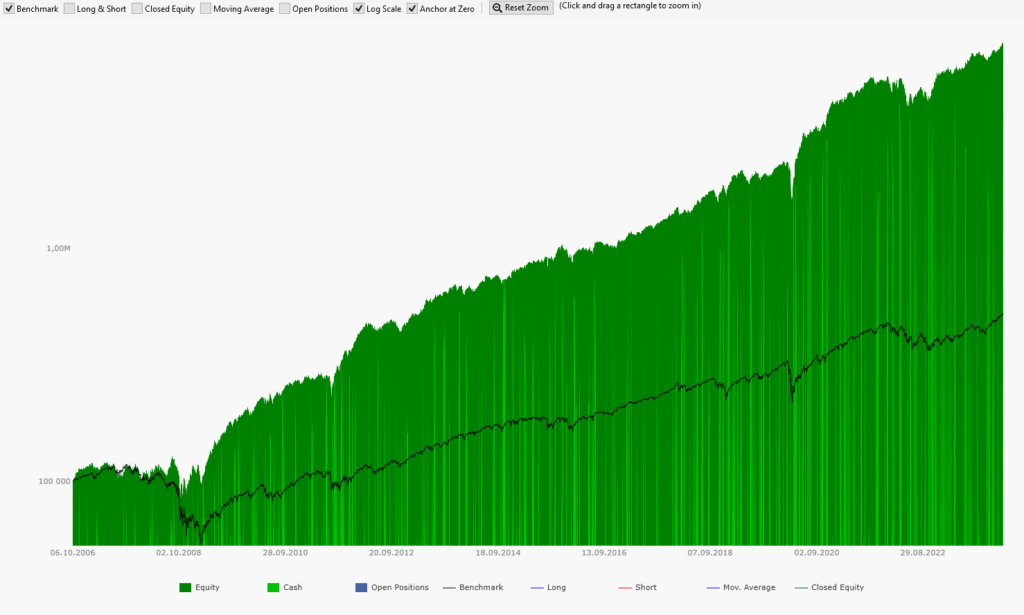

Billions 1

Auffällig und damit nicht ganz ideal sind hier zwei Dinge. Erstens die eher flache Entwicklung am Anfang ab 2006. Und dann der Zacken im Jahr 2020. Covid Crash.

Den Zacken nach unten im Jahr 2020 sieht man bei fast allen klassischen Trading Systemen auf Aktien, die long only sind. Noch ein Hinweis: die grüne Kurve zeigt die Entwicklung unserer Strategie. Die schwarze Linie im Vergleich – das ist der SuP 500 Index. Man kann also die Outperformance sehr gut erkennen.

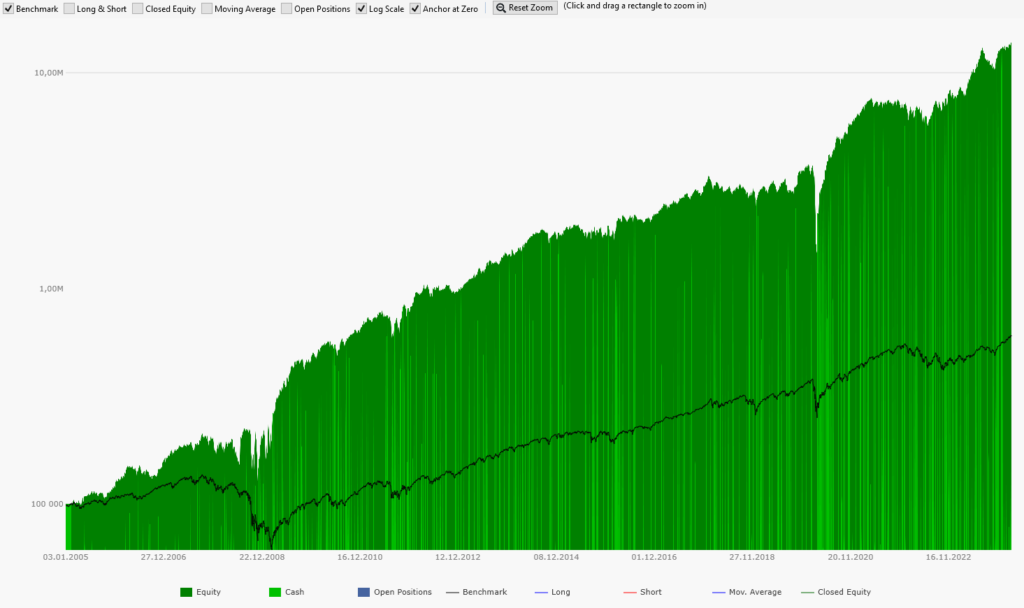

Billions 2

Links unten sieht die Entwicklung etwas anders aus als vorhin. In der Finanzkrise um 2008 kann man des weiteren die hohe Vola sehr gut erkennen. Und dann sieht man wieder den Covid Crash 2020. Hier noch deutlicher. Nicht lustig so eine Phase. Aber unvermeidbar.

Ich bin auch kein Freund davon, zu versuchen, solche Dips „wegzuoptimieren“. Vielleicht finde ich Filter, die mir solche heftigen Drawdowns ersparen. Aber wer sagt, dass diese Filter im nächsten Crash schlimmes verhindern?

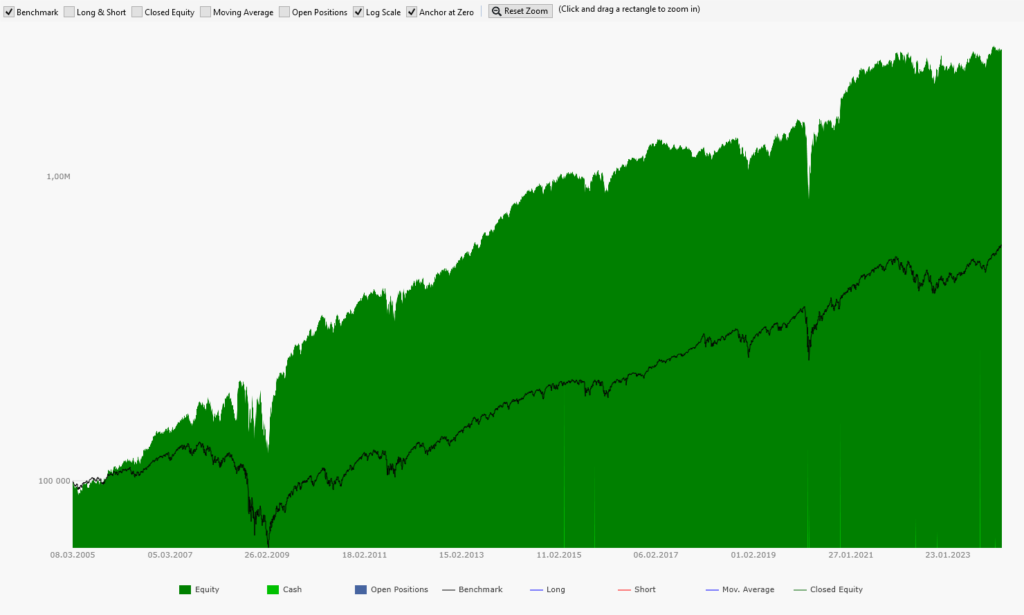

Billions 3

Diese Kurve sieht insgesamt etwas flacher aus als die beiden Kurven davor. Der Drawdown in der Finanzkrise um 2008 ist auch hier gut erkennbar. Von 2015 bis 2019 ging es nur sehr gemächlich nach oben. Covid Crash 2020 auch hier wieder.

Und in den letzten Jahren wieder eher ein dezenter Anstieg. Wie gesagt weisen Rotationssysteme eine geringere Modellierbarkeit auf. Das erklärt die nicht so spektakuläre Entwicklung. Doch unter dem Strich passt es auch hier.

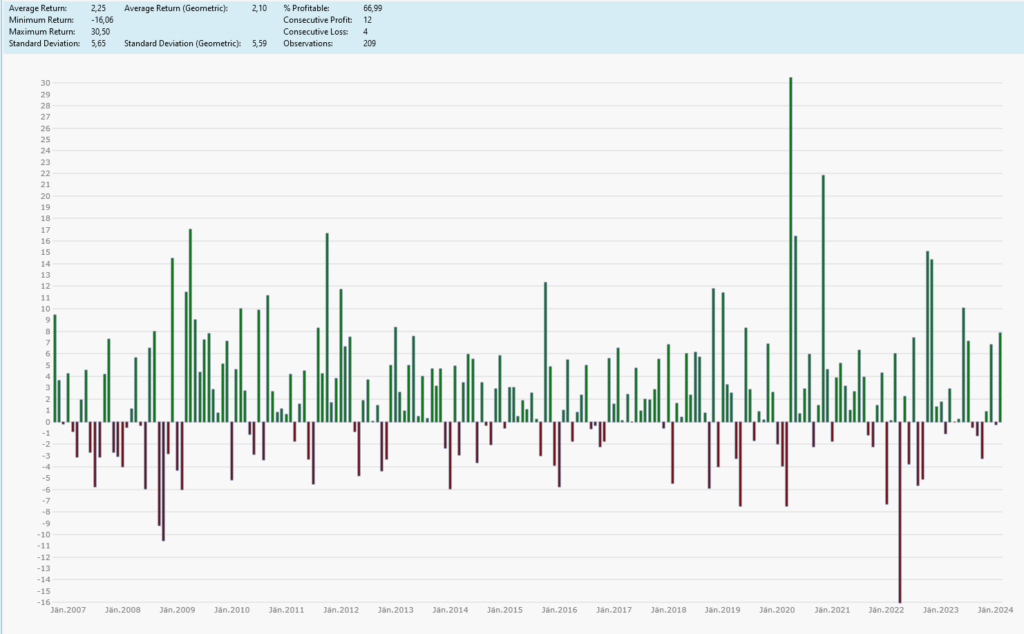

Schwankungen auf Monatsbasis

Bevor wir nun zu den einzelnen Trades kommen, hier noch die drei Strategien mit der Entwicklung auf Monatssicht.

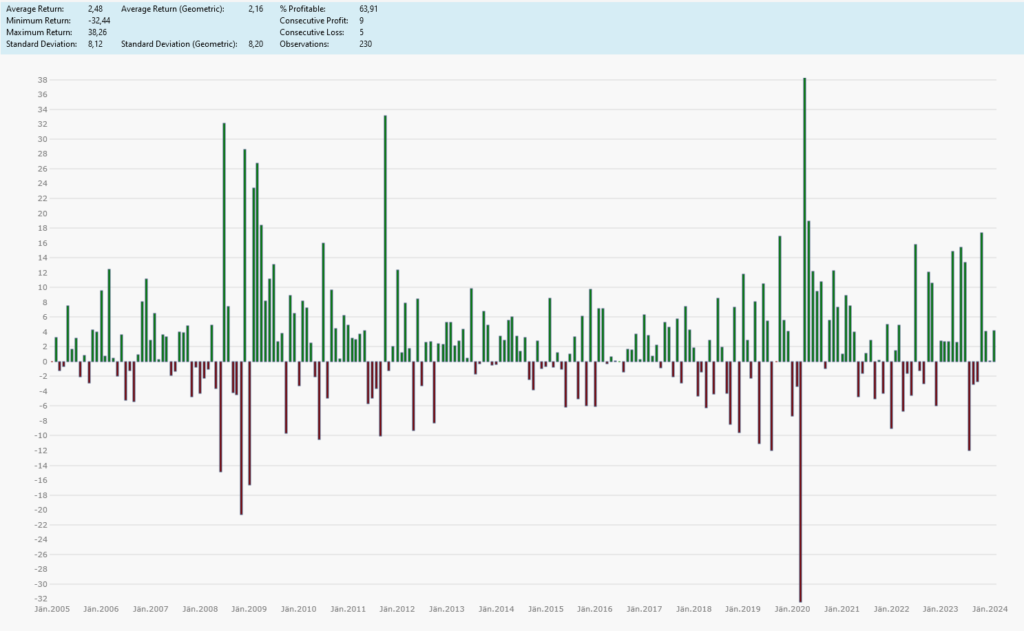

Billions 1

Am Interessantesten an dieser Grafik sind meiner Meinung nach die Hinweise links oben. Durchschnittliche Rendite pro Monat: 2.25%. Maximum und Minimum findet man dort auch.

Und die Anzahl der profitablen Perioden. Fast 67%. Ist das gut? Das kann man am besten im Vergleich mit anderen Strategien beantworten. Sehen wir dazu weiter.

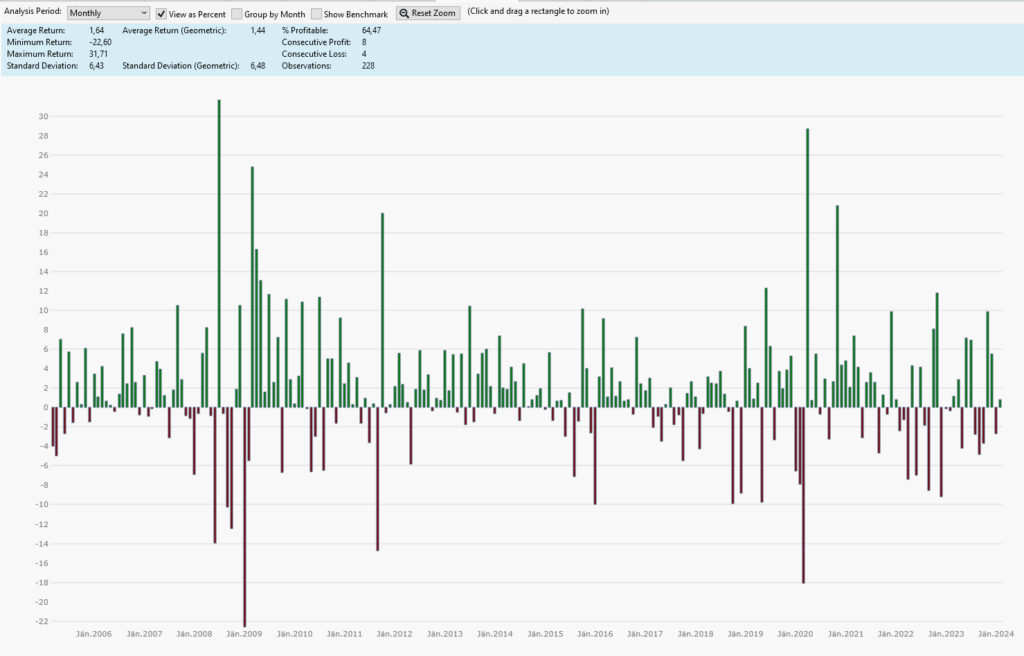

Billions 2

Und Billions 3

Was die Anzahl der profitablen Monate betrifft, gewinnt Billions 1. Was die längsten Gewinnserie betrifft hat ebenso Billions 1 mit 12 Monaten die Nase vorn. Und die meisten profitablen Monate hat ebenso Billions 1. Ist die Strategie Nummer 1 damit die Beste? Gegenfrage: wie beurteilt man das? Und ist es nicht egal, wenn jede Strategie ihren Job macht?!

Kommen wir nun zu ein paar einzelnen Trades.

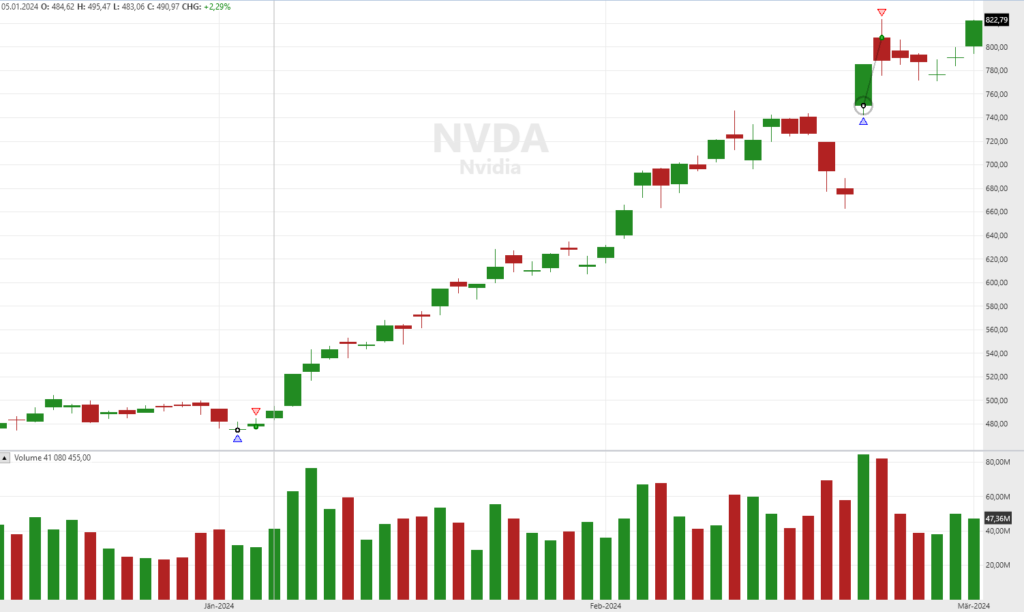

Billions 1

Anmerkung (gilt für alle Mustertrades): jeder blauer Pfeil der nach oben zeigt, stellt einen Entry dar. Oft findet man auf einem Screenshot mehrere Entrys (und Exits = roter Pfeil). Eingekreist sind jene Entrys, die ich besonders herausheben wollte.

Wie diesen Trade Ende Februar bei Nvidia. Einstieg nach einem großen Up Gap. Und gleich am nächsten Tag wieder raus. Hit und Run also. Hat gut funktioniert. Manche meinen ja, man soll keine Aufwärts Gaps long kaufen. Die Antwort findet man nicht im Einzeltrade sondern in der Statistik.

Nächstes Beispiel – auch hier sieht man zwei Trades auf diesem Chart. Beide sehen unspektakulär aus. Aber immerhin haben wir im ersten Trade mehr als 5% verloren. Der zweite Trade war dann ein kleinerer Gewinn.

Dritter und letzten Mustertrade von Billions 1. Hier ein Pro-Zyklischer Entry nach einem Aufwärtstag. Und gleichzeitig ein Trade mit einer längeren Behaltedauer. 7 Tage waren wir hier drin.

Billions 1 arbeitet also mit verschiedenen Ausstiegslogiken. Hat in diesem Fall sehr gut funktioniert.

Billions 2

Ein Trade für ein Trading Buch. Oder für Social Media zum angeben. Den Rücklauf perfekt erwischt. Doch vielleicht zu früh ausgestiegen. Also doch nicht für Social Media geeignet? Egal.

Aber was habe ich oben gesagt? Das Timing ist fast nie optimal. Es wäre immer noch mehr oder besser gegangen. Sowohl beim Entry als auch beim Exit. Nächster Trade.

Drei Trades sehen wir in diesem Chart oberhalb. Links einen kleinen Gewinn. In der Mitte einen dicken Verlust, rechts einen guten Gewinn. Alles dabei also. Alles aus dem echten Trading Leben. Genau so kommts.

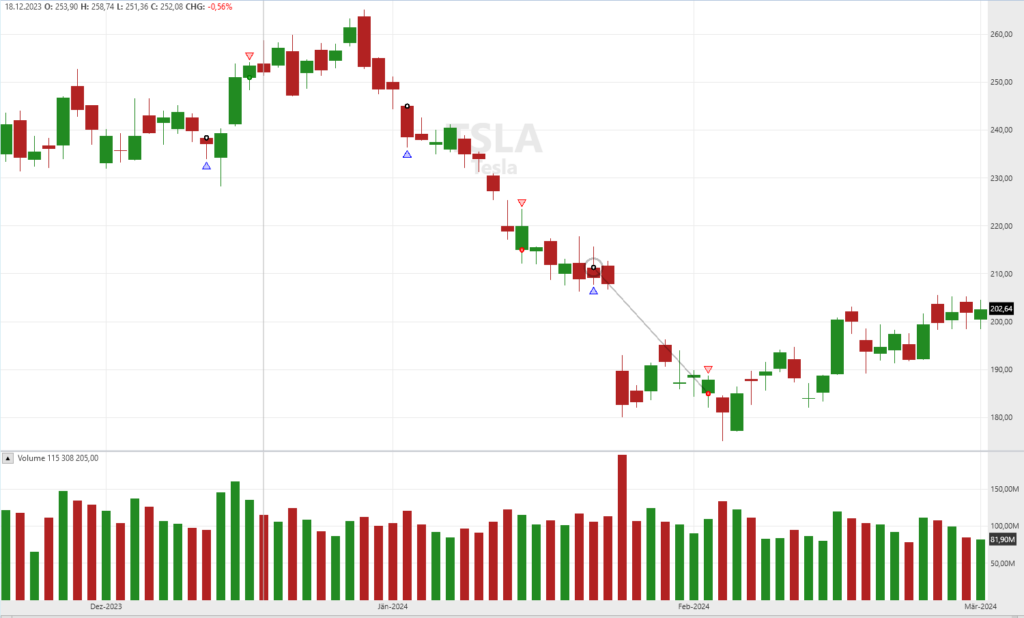

Billions 3

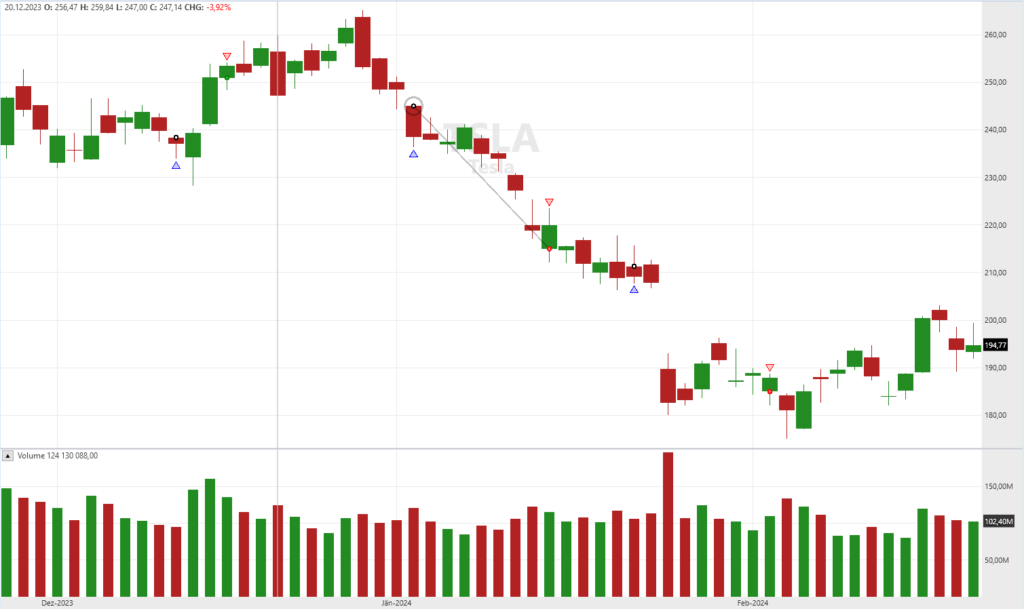

Unser Rotationssystem hat Anfang 2024 einige Male ordentlich daneben gegriffen. Und diese Trades möchte ich hier alle präsentieren.

Den Anfang macht Tesla Trade Nummer 1. Hier der Entry um den es geht eingekreist. Kurz nach dem Einstieg ein Down Gap. Und dann keine Erholung. Ein Verlust von mehr als 12% steht zu Buche.

Ein Einzelfall? Mitnichten. Tesla, die zweite. Klappe!

Der Trade war eigentlich auch schon im vorherigen Chart erkennbar. Denn Tesla wurde schon wenige Tage davor – vor dem vorhin beschriebenen 12% Verlust – gehandelt. Auch hier lief es verheerend.

Entry nach einer Abwärtsbewegung (wenigstens wurde nicht am Hoch gekauft…). Und nach dem Entry gehts nur noch runter. Nach 9 Tagen die Erlösung. Erneut -12%. Schlechter Trader? Sollte man so was in ein Trading Buch geben? Keine Ahnung – ich werde sicher keines mehr schreiben.

Nochmals Tesla? Nein. Boeing. Aber genau so schlecht. Genau genommen noch schlechter. Hier betrug der Verlust mehr als 15%. Alle drei hohen Verluste entstanden in den ersten beiden Monaten des Jahres 2024. Und damit hat uns das ganz schön runter gezogen.

Aber – wo waren bitte die überdurchschnittlichen Gewinner, die das kompensieren? Ich suche sie auch noch. Denn es gab keine. Ungewöhnlich. Oder ein statistisch gesehen unerwartetes Ergebnis. Ein Ausreißer. Denn den besten Trade, den höchsten Gewinner, den seht ihr hier.

Das war Adobe mit einem Plus um die 7%. Mehr war da nicht. Auch so was passiert. Lassen sie uns ein Fazit ziehen. Und posten wir das nicht auf Social Media…

Trading Room Fazit

Komm in meine Gruppe. Signale gratis. Der geheime Indikator. Ich verrate dir mein System mit dem ich reich geworden bin.

Alles findet man auf Social Media. Alles Bullshit. Echtes Trading geht anders. Ich mag Social Media nicht. Das dürfte klar sein. Dort tummeln sich so viele xxx.

Signale sind jedenfalls sinnlos. Wer will schon einer Blackbox sein Geld anvertrauen. Ohne Regulierung. Ohne Schutz. Ohne den Typen zu kennen, der sie anbietet. Meist sind diese Buben ja erst 25. (nichts gegen die Jugend aber…)

Geheime Indikatoren oder perfekte Indikatoren gibt es nicht. Jeder Indikator hat seinen Nutzen. Es kommt auf so vieles an. Vor allem auf sinnvolles Optimieren. Das lernt man aber nicht auf Facebook.

Ich würde euch auch nie meine Systeme verraten, die ich selbst nutze. Niemals. Was ich euch verrate ist, wie ihr selbst gute Systeme entwickeln könnt. Das macht Sinn. Denn diese Systeme kennt ihr. Ihr habt sie ja entwickelt. Ihr wisst um deren Stärken und Schwächen. Ihr vertraut ihnen.

Meine Systeme habe ich mit der Billions Methode entwickelt. Meine Klienten ihre Systeme ebenso. Auch diese Methode ist kein Hexenwerk. Aber sie ist auch nicht trivial.

Alles kann und muss man lernen. Mit der Billions Methode lernt ihr Systementwicklung schrittweise im Rahmen der Masterclass von der grünen Wiese weg. In Kürze auch in Form eines Live Seminars in Wien. Haltet die Augen offen.

In diesem Sinne, weiterhin gute Trades!

+ BONUS 1: Trader Coaching

+ BONUS 2: gratis Software

- Welche Trading Strategien es gibt und welche funktionieren

- Welche Märkte du traden sollst und warum

- Wie viel Kapital du für beständige Gewinne brauchst

- 3 Tipps wie du erfolgreich startest und vieles mehr...

Gratis Trader Kurs