Risikomanagement im Trading – so machst du weniger Verlust

- Von Thomas

- 1) Einstieg

- 2) Portfolio / Underlying

- 3) Positionsgrößen

- 4) Ausstieg

- 5) Erstes Fazit Systemkomponenten

- 6) Risiken an der Börse

- 7) Ausstiege und Risikomanagement

- 8) Einstieg und Risikomanagement

- 9) Fazit Risikomanagement

Gute Trader wissen es: Risiko, also Volatilität, ist grundsätzlich nichts Schlechtes. Im Gegenteil. Ohne Risiko gibt es keine Rendite beziehungsweise keine Überrendite. Risiko ist also etwas Essentielles für überdurchschnittlich hohe Rendite Chancen einer Trading Strategie. Doch was ist Risiko eigentlich genau und wie kann ich es als Trader kontrollieren? Dieser Frage gehen wir in diesem Fachbeitrag über das Trading Risikomanagement nach.

Eine Trading Strategie besteht nicht nur aus der Frage, wann wir eine Position eröffnen. Vielmehr sind es mehrere aufeinander abgestimmte Komponenten, die ein gutes Handelssystem ausmachen. Welche das sind und was sie mit dem Risiko und dessen Kontrolle zu tun haben, das schauen wir uns nun gemeinsam an.

Einstieg

Wann man einen Trade beginnt ist Sache des Timings. Des guten Timings, denn ein Trader will ja nur dann kaufen, wenn es sich aller Voraussicht nach lohnt. Dabei spielt es keine Rolle, wie unser Regelwerk genau aussieht, ob wir Trendfolge handeln oder Swingtrading machen.

Auch die gewählte Zeiteinheit ist nicht relevant. Das Timing muss passen und wenn das zutrifft, kann man von einem guten Einstieg sprechen, der mit einer hohen statistischen Wahrscheinlichkeit einen Profit erwarten lässt.

Portfolio / Underlying

Aber halt – müssen wir nicht, bevor wir einen Trade beginnen die Frage klären, was wir überhaupt kaufen wollen? Traden wir Aktien, Währungen, Futures oder etwas anderes? Das gehandelte Finanzinstrument spielt also ebenso eine wichtige Rolle und ist damit ein unverzichtbares Bestandteil einer Trading Strategie.

Positionsgrößen

Kaufen wir nun 5, 15 oder 234 Aktien von Microsoft? Der erste Gedanke ist hier vermutlich, dass diese Frage von der Kapitalausstattung abhängt. Ja – sicher auch. Aber nicht nur.

Denn gerade in Sachen Risikomanagement leuchtet es dem Trader beim zweiten Gedanken bereits ein, dass man niemals alles auf eine Karte setzen sollte. Daher ist die kluge Auswahl der Positionsgrößen einerseits elementar, andererseits – dazu kommen wir später noch ausführlicher – ein essentieller Bestandteil des Risikomanagements.

Ausstieg

Wann nehmen wir Gewinne mit oder wann sind die Verluste so hoch, dass wir sie realisieren müssen, bevor es unerträglich wird? Mit dem Exit ist ein Trade beendet und auch diese Frage gehört zu einem Kernsystem dazu. Lassen sie uns an dieser Stelle ein kurzes Fazit ziehen, bevor es dann inhaltlich weitergeht.

Erstes Fazit Systemkomponenten

Was von den vorhin besprochenen Kernelementen ist nun echtes Risikomanagement? Bei der Positionsgröße haben wir erstmals darauf hingewiesen, dass dieses Puzzleteil ein essentielles Bestandteil ist. Aber was ist mit den anderen oben beschriebenen Strategie Teilen? Was ist beispielsweise mit dem Entry?

Oder mit dem Portfolio? Macht es einen Unterschied, ob ich Blue Chips oder marktenge Nebenwerte handle? Und der Ausstieg? Wie ist es da? Wir kommen etwas später zur Antwort.

Vorher sehen wir uns an, welche Risiken wir eigentlich managen müssen, wenn wir erfolgreich traden wollen. Wir blicken auf das, was der Markt für uns bereithält und was wir beinahe täglich bewältigen. Risikomanagement näher erklärt bedeutet also das folgende…

Risiken an der Börse

Die Börse bietet enorme Chancen, aber auch potenzielle Risiken. Es gibt viele Arten von Risiken, die an der Börse auftreten können, von Marktrisiken bis hin zu operativen Risiken.

In diesem Teil des Beitrages werden wir uns mit den verschiedenen Arten von Risiken an der Börse und den Strategien zur Risikominimierung befassen und das Risiko vor allem im Hinblick auf Markt-Risiken bewerten, ohne dabei mit voller Absicht zu kompliziert zu werden.

Marktrisiken

Marktrisiken sind Risiken, die durch Veränderungen in den Marktpreisen von Wertpapieren entstehen. Sie können durch verschiedene Faktoren ausgelöst werden, wie zum Beispiel Änderungen der Zinssätze, politische Ereignisse, gesellschaftliche Krisen (Pandemie) oder eine Verschlechterung der Wirtschaftslage ganz allgemein.

Das bedeutet, dass der Wert von Aktien, Anleihen, Rohstoffen und anderen Vermögenswerten manchmal extrem schwanken kann und somit auch die Gewinne und Verluste der Investoren einem starken auf und ab unterliegen.

Und dieses Auf und Ab nennen wir auch Volatilität, die auf den Trader in verschiedenen Ausprägungen zukommt.

Beginnen wir mit dem schlimmsten Fall.

Börsencrash

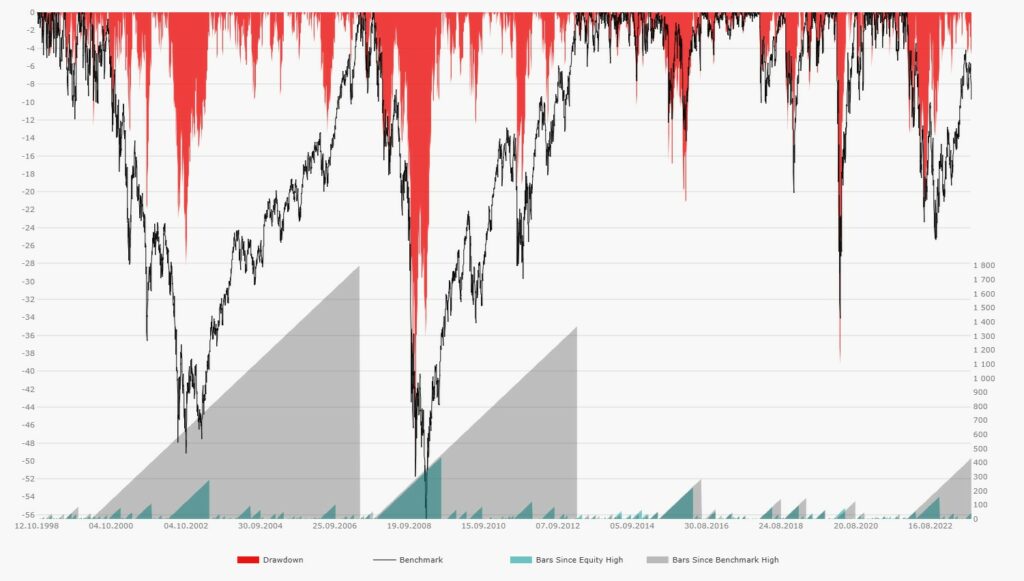

Der Worst Case ist sicher ein Börsencrash. Wie 2001 nach 9/11. Oder wie 2008 in der Finanzkrise. Oder 2020 mit Covid. In diesem Zeiten sind die Schwankungen extrem hoch, weil auch die Nervosität der Marktteilnehmer hoch ist. 5% rauf oder runter auch bei Blue Chips in wenigen Sekunden sind da keine Seltenheit.

Statistisch gesehen passiert ein solcher Crash alle 8 Jahre. Pragmatisch gesehen ist es nun jedoch Unsinn, zu denken, dass der nächste Börsencrash erst im Jahr 2028 kommen wird. Aber ich denke, das wissen sie und daher werden wir darauf nicht näher eingehen, warum diese Denkweise unsinnig ist.

Bärenmärkte

Es muss ja nicht immer der Worst Case sein. Es gibt einfach Zeiten, in denen die Märkte schlecht performen. Das letzte aktuelle Beispiel war das Jahr 2022. Der Gesamtmarkt gab getrieben von Zinsängsten und Inflation fast 20% ab.

Der Verlust passierte nicht an einem Tag oder in einem Monat. Vielmehr ging es langsam und stetig immer weiter bergab. Nicht mal die Volatilität war besonders hoch. Jedenfalls nicht so hoch wie in einem Börsencrash. Trotzdem muss der Trader solche Phasen durchstehen und einen Weg finden, wie er oder besser gesagt wie seine Strategie diese Phase meistert.

Bullenmärkte

Auch Bullenmärkte beherbergen Risiken. Auch wenn es auf den ersten Blick nicht offensichtlich ist. Doch diese Risiken sind anders gelagert. Der breite Markt steigt aber der einzelne Wert oder die einzelne Aktie kann sich der Tendenz widersetzen.

Oder ein Sektor kommt nicht in die Gänge, was zur Folge hat, dass das Reversionssystem, das die Verlierer der letzten Tage kauft, ständig die „falschen“ Aktien erwischst.

Oder vielleicht sogar gar keine Aktien tradet, weil es wochenlang keine ernsthaften Verlierer gibt. In so einem Fall bekommt man mit gewissen Systemtypen wenig oder keine Signale, die Exposure ist also gering.

Was zur Folge hat, dass der Markt aufwärts läuft und läuft, man selbst aber an der sprichwörtlichen Seite steht und keine Chance hat, Gewinne zu erzielen. Auch das lässt sich in die Kategorie Risikomanagement einordnen.

Doch da gibt es eine Lösung.

Risikomanagement in verschiedenen Regimen

Wie sie vermuten, erfordern die äußeren Umstände, das sogenannte Markt Regmie verschiedene Ansätze beim Risikomanagement. Und die sehen wir uns nun an.

Risikomanagement Börsencrash

Bei einem Börsencrash ist es mit herkömmlichen Strategien im Rahmen einer Assetklasse wie beispielsweise Aktien so gut wie unmöglich, sich hoher Volatilität zu entziehen. Vorzugsweise und an anderen Stellen dieses Blogs mehrfach erläutert handeln wir Aktien long only und wenn wir long sind und der Markt nach unten kracht, wird es so gut wie unvermeidbar sein, mit nach unten gezogen zu werden.

Die Frage ist nur ob ich es mit klug gewählten Strategien, die verschiedenen System Typen wie Reversion oder Momentum angehören schaffe, etwas weniger nach unten gezogen zu werden als meine gewählte Benchmark.

Eine wirkliche Chance darauf, mein Portfolio bestmöglich zu schützen ist in solchen Phasen Diversifikation in anderen Anlageklassen.

Man handelt also nicht nur Aktien long only sondern auch Futures oder andere Anlageklassen. Wir werden hier nicht weiter auf diesen Umstand eingehen, weil wir hier auf thomasvittner.com beim Handel von Aktien bleiben wollen.

Was kann man also sonst noch im Rahmen einer Asset Klasse tun.

Diversifikation innerhalb einer Anlageklasse

Hier könnte man zum Beispiel, anstatt die populären Aktien des breiten Index zu kaufen, seine Trades in Branchen verlegt werden, die im Crash üblicherweise stabil laufen. Pharmawerte beispielsweise. Oder Öl Aktien. Oder Aktien mit hohen Dividenden. Es kommt hier vor allem auf die Art der Krise an, welche Branchen das sind oder anders gesagt, welche Branchen man vielleicht meiden sollte.

Portfolio Auswahl und Positionsgrößen

Haben sie bemerkt, dass wir an dieser Stelle etwas hin und her gesprungen sind? Wir haben nämlich über Diversifikation und andere Anlageklassen gesprochen. Damit haben wir letztlich über zwei Trading Strategie Bestandteile gesprochen, die wir anfangs kurz behandelt hatten.

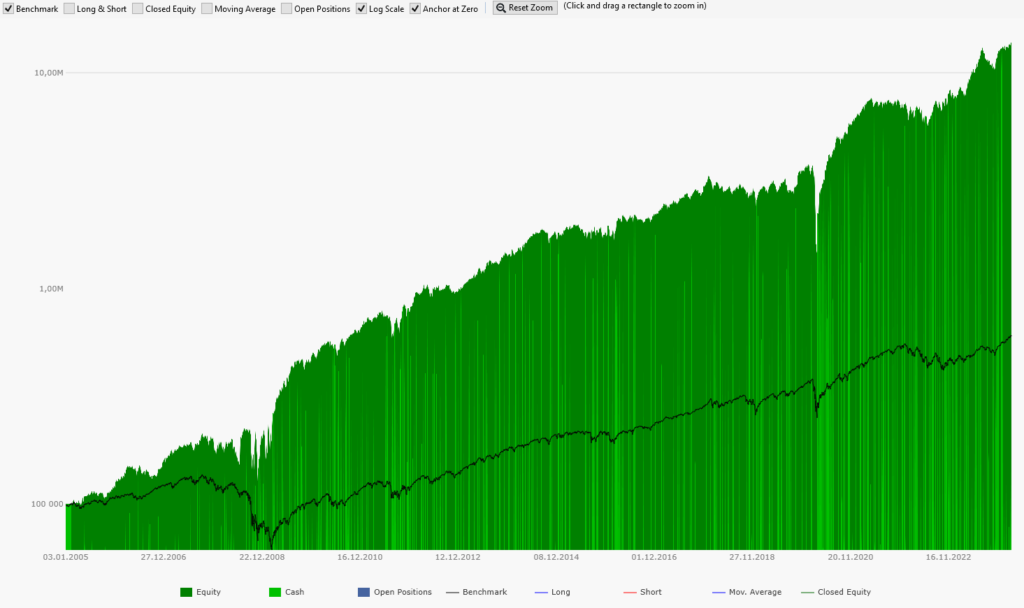

Nämlich die Auswahl der Finanzinstrumente (Portfolio) und die Wahl der Positionsgrößen. Beides sind nämlich essentielle Teile erfolgreichen Risikomanagements. Welches Element ich wie einsetze, kommt auf das Regime an. Im Börsencrash tue ich gut daran, andere Anlageklassen in meine gesamte Strategie aufzunehmen und über Regime Switching das Schlimmste zu verhindern.

In einem Bärenmarkt kann ich auch das Prinzip des Regime Switchings anwenden. Doch anders als im Crash. Hier verändere ich vielleicht meine Positionsgrößen oder handle einfach andere Aktien als in „normalen“ Zeiten.

Sind Short Systeme Risikomanagement?

Ja und nein lautet die pragmatische Antwort. Ein Short System bei Aktien ist keine Absicherung für fallende Kurse. Denn wer sagt, dass das Short System Exposure hat, wenn die Märkte einbrechen? Wenn man in diese Richtung denken will, wäre sicher ein permanentes Hedging über einen Gesamtmarkt-Short überlegenswert. Das kostet allerdings Performance.

Sicher kann im Rahmen eines Regime Switches ein Short System sinnvoll sein. Doch das ist hohe Trading Kunst und nur weit fortgeschrittenen Tradern zu empfehlen. Von den operativen Herausforderungen des Leeverkaufs mal ganz abgesehen. Über Leerverkäufe wurde übrigens hier schon mal ausführlich berichtet.

Das Risiko der einzelnen Aktie

Wieder mal daneben gegriffen? Oder einen Quartalsbericht übersehen? Egal, die gekaufte Aktie fällt drei Tage nach dem Kauf um 20%. Natürlich über Nacht. Wo man keine Chance hat, zu reagieren. Denn am nächsten Morgen ist es zu spät. Man blickt in ein Gap (Kurslücke) so groß wie ein schwarzes Loch und ist fassungslos. Hätte man das verhindern können?

Manchmal ja, manchmal nein. Das ist die ehrliche Antwort. Man könnte zum Beispiel keine Trades über Quartalsberichte halten. Man könnte, wenn die Ursache für den Einbruch wo anders liegt, mit Filtern arbeiten, die so etwas abschwächen. Oder man könnte – dort waren wir schon – sein Position Sizing so reduzieren, dass der herbe Verlust, wenn er schon im Einzeltrade auftritt, weniger Auswirkung auf das gesamte Ergebnis hat.

Die Gefahr, dass man daneben greift, die kann man niemals zur Gänze ausschließen. Daher sollten gerade Positionsgrößen konservativ gewählt werden. Weiterhin sollte wenn irgendwie möglich immer eine zweite oder dritte System Type in einem Verbund an Systemen (System of Systems) gehandelt werden. Auch das reduziert das Risiko, weil wir unsere Trades breiter streuen.

Kommen wir nun zum Timing und zur Frage, ob wir auch mit dem Entry oder dem Exit – also mit gutem Timing – unser Risikomanagement verbessern können.

Ausstiege und Risikomanagement

Ich kann mir vorstellen, dass manche von ihnen sich schon länger fragen, wo die offensichtlichste Möglichkeit denn nun bleibt, mit der man sein Risiko managen kann. Mit dem Stop Loss. Nun – ein Stop ist aus unserer Sicht kein Risikomanagement.

Ein Stop ist eine Ausstiegsregel, aber aus hier im Blog bereits mehrfach ausgeführten Gründen gehören Stops nicht in die Kategorie Risikomanagement. Ich darf an dieser Stelle auf diesen Fachbeitrag über den Stop Loss verlinken, wo wir diese Problematik auf den Punkt bringen.

Überhaupt passieren angehenden Tradern beim Exit viele Fehler, die – gesamt gesehen – das Risiko nicht reduzieren sondern sogar erhöhen. In erster Linie sind es die Themen „zu späte Gewinnmitnahmen“ oder „zu lange Behaltedauern“. Beides zielt in die Richtung, dass Trader ihre Trades oft zu lange halten. Bis die Wirkung des Entrys schon wieder verpufft und ihre Trades damit wieder gegen sie laufen.

Ein guter Trading Freund hat mal zu mir gesagt: „jede Trading Strategie mit einer Behaltedauer vom mehr als 6 Bars ist mir suspekt.“ Wie recht er nur damit hat, wobei die gewählte Zeiteinheit gar nicht so von Bedeutung ist, wenngleich die Behaltedauer intraday generell auch länger sein könnte als end of day.

Letztlich, und das ist das Fazit zum Thema Risikomannagement und Exits, können gute Ausstiege das Risiko minimieren. Denn das Regelwerk entscheidet, welche Vola ich noch durch-handle und an welcher Stelle ich das Spielfeld verlasse.

Einstieg und Risikomanagement

Wer zwingt einen Trader, mitten im Börsencrash zu kaufen? Niemand, richtig! Als Trader entscheide ich also nicht nur, was oder wie viel ich kaufe und wann ich den Trade beende sondern auch, wann ich überhaupt mitspiele, damit alles andere schlagend wird.

Das Timing ist daher der wichtigsten Teile erfolgreichen Risikomanagements. Über diverse Volatiliätsfilter kann man das Risiko zum Beispiel dramatisch reduzieren. Wenn die aktuelle Volatilität beispielsweise stark unter der längerfristigen Vola liegt, könnte man das Trading anders gestalten als in Zeiten, wo es „ruhig“ ist. Wobei das nur eine Möglichkeit von vielen ist, wie der Entry mein Risiko reduzieren kann.

Der Entry ist also eine gute Gelegenheit, wenn nicht die beste, das Risiko einer einzelnen Strategie zu managen. Sobald ich aber im Spiel bin müssen die anderen Systemkomponenten wie Position Size, Portfolio oder der Exit ebenso einen guten Job machen.

Regime zu switchen ist dann noch das Sahnehäubchen, das uns neben der Möglichkeit, die Strategie auf verschiedene Marktphasen abzustimmen (Regime Switching).

Fazit Risikomanagement

Beginnende Trader haben gar kein Risikomanagement. Natürlich geht das nicht lange gut und nach dem Studium einiger YouTube Videos ist man dem vermeintlichen Geheimnis auf die Spur gekommen: ein Stop Loss muss her und der wird es schon regeln. Doch auch das bringt mittel- bis langfristig nicht die gewünschten Ergebnisse.

Ständig wird man zu früh oder zu spät ausgestoppt und die Equtiy Kurve zeigt nach Süden oder läuft flach. Man hat Angst vor Verlusten, setzt enge Stops und führt damit erst die Verluste herbei. Weil man nicht bereit ist, die Volatilität hinzunehmen.

Das geht so lange bis man drauf kommt, dass das Risikomanagement das tägliche Brot des Trader ist. Und das es sich in allen Kernelementen einer Trading Strategie verbirgt. Egal ob Entry, Exit, Portfolio oder Position Sizing. Egal ob im Rahmen einer klassischen Strategie oder unter Berücksichtigung des Regime Switches.

Risikomanagement ist einfach alles. Bei einer guten Trading Strategie muss man sich nämlich nicht erst nach der Entwicklung um das Thema Risiko kümmern. Bei einer guten Strategie ist das Thema Risikomanagement bereits nahtlos mit Entwicklungsprozess verbunden.

Und diesen Entwicklungsprozess, wir nennen sie unsere „Billions“ Methode, benannt nach unserem gleichnamigen Trading Room, diesen Prozess zeigen wir unter anderem in unserem großen 5. Tages Workshop „Best of Masterclass – Platin“.

Unser erstes Trading Live Seminar seit vielen Jahren findet vom 24. bis 28. Juni in Wien statt. Sie können an diesem Workshop live vor Ort in Wien teilnehmen oder sich von daheim aus über Streaming zuschalten.

Bis einschließlich 29. April 2024 können sie unseren Frühbucher Rabatt in Höhe von EUR 400.- nutzen. Wir haben noch Restplätze! Nach dem Seminar sind sie unter Garantie ein besserer Trader.

Alles Wissenswerte finden sie hier: https://thomasvittner.com/bestofmasterclass/

Wir freuen uns auf ein Kennenlernen!

Herzlichst, Ihr Thomas Vittner

+ BONUS 1: Trader Coaching

+ BONUS 2: gratis Software

- Welche Trading Strategien es gibt und welche funktionieren

- Welche Märkte du traden sollst und warum

- Wie viel Kapital du für beständige Gewinne brauchst

- 3 Tipps wie du erfolgreich startest und vieles mehr...

Gratis Trader Kurs